サザンは電力事業を展開している公共事業セクターで高配当な安定銘柄

サザンは公益事業持株会社で、子会社を通じて、アラバマ、ジョージア、フロリダ、ミシシッピ州で電力事業を展開し、発電所の建設、買収、管理、電力卸売事業を行う。

原子力発電所、水力発電所、化石燃料発電所、複合サイクル・コジェネレーション発電所を所有、運営する。

また、南東部でデジタル無線通信サービスと光ファイバー回線の卸売事業を展開している。

全米2位の電力・ガス供給会社であるサザンは2016年天然ガス大手のAGLリソーシーズを統合し時価総額を上げている。

電力はジョージア州、ガスはイリノイ州で展開し、顧客数は合計900万を抱える。

ウエスチングハウス発注の2原発は2022までに稼働目途がたっている。

サザンの同業他社は【DUK】デュークエナジー【EXC】エクセロン【D】ドミニオンエナジーなど。

2018年のS&P10種銘柄で高配当で有名な企業である。

採用インデックス

- S&P100

- S&P500

【SO】The Southern Company株価指標

2018年10月29日時点

PER:19.42倍

配当利回り:5.35%

増配年数:18年

最新情報→「YAHOO!FINANCE」

【SO】サザンの2017年株価チャート

2017年サザンのパフォーマンスは+2.44%であった。

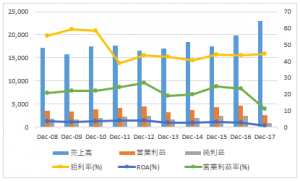

【SO】サザンの企業業績(10年)

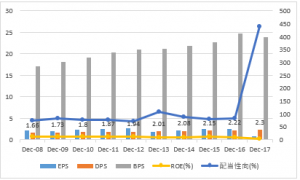

【SO】サザンのEPS・配当

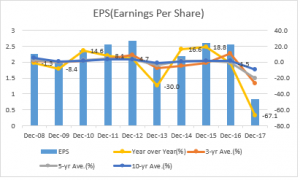

EPS(Earnings Per Share)一株あたり利益

- EPS成長率(10年平均):-9.5%

2008年から過去10年平均のEPSは-9.5%の変動率であった。

2017年のEPSは0.84ドルで前年比-67.1%の変動率であった。

今後のサザンEPSは2018年に2.89ドル、2019年に3.05ドルを予想している。

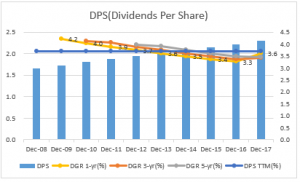

DPS(Dividends Per Share)一株当たり配当

DPS成長率(10年平均):3.7%

2008年から過去10年平均の配当は3.7%の上昇であった。

2017年の配当は2.3ドルで前年比+3.6%の上昇であった。

2018年の増配発表で18年連続増配となっている。

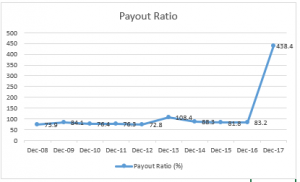

Payout Ratio 配当性向

配当性向とは、利益をどれだけ株主に配当するかという割合。 当期純利益に対して配当金支払額の占める割合の式で表される。

2017年は前年の83.2%から438.4%へ上昇となった。

配当性向はEPS鈍化かつ連続増配が続いているため上昇傾向にある。

買収が続いている影響だろう。

【SO】サザンの営業成績

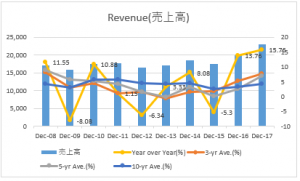

Revenue 売上高

- 売上成長率(10年平均):4.14%

2008年から過去10年平均の売上高は+4.14%の変動率であった。

2017年の売上高は前年比+15.76%の変動率であった。

近年連続して買収が続いていたため、売上高は上昇している。

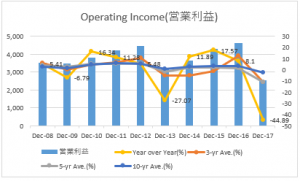

Operating Income 営業利益

- 営業利益成長率(10年平均):-2.62%

2008年から過去10年平均の営業利益は-2.62%の変動率であった。

2017年の営業利益は前年比-44.89%の変動率であった。

売上は上昇なれど営業利益は激減している。買収失敗なのかもしれない。

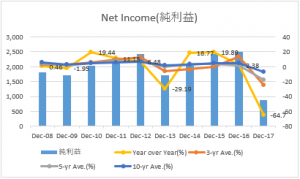

Net Income 純利益

純利益成長率(10年平均):-6.56%

2008年から過去10年平均の純利益は-6.56%の変動率であった。

2017年の純利益は前年比-64.7%の変動率であった。

営業利益同様純利益もサザンは激減である。

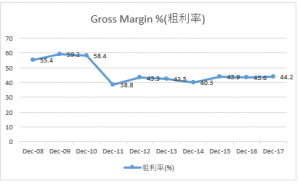

Gross Margin % 粗利率

グロスマージン(売上総利益率)は、収益性分析の指標の一つで、売上総利益の売上に対する構成比を表す指標で粗利率とも呼ばれる。企業が提供する商品またはサービスの競争力、販売力、製造効率を測るために利用される。

2017年のグロスマージンは前年の43.6%から44.2%へ上昇した。

粗利は毎年安定している。

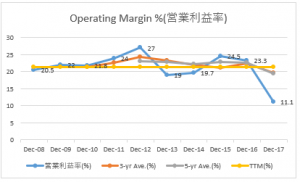

Operating Margin %(営業利益率)

- 営業利益率(10年平均):21.3%

2008年から過去10年平均の営業利益率は21.3%となっている。

2017年の営業利益率は前年23.3%から11.1%へ低下している。

2017年は大きく利益率が低下した1年であった。

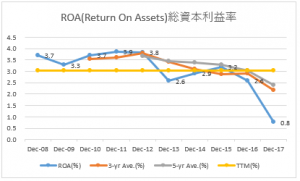

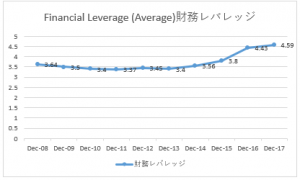

【SO】サザンのROAとROE・財務レバレッジ

ROA(Return On Assets):総資本利益率

- ROA(10年平均):3.0%

2008年から過去10年平均のROAは3.0%となっている。

2017年のROAは前年2.6%から0.8%へ低下している。

こちらもサザンは大きく減少。

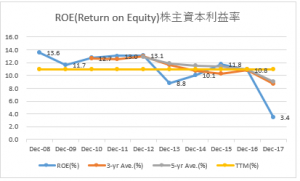

ROE(Return on Equity):株主資本利益率

- ROE(10年平均):10.9%

2008年から過去10年平均のROEは10.9%となっている。

2017年のROEは前年10.8%から3.4%へ低下している。

財務レバレッジを引き上げているが、ROE低下は昨年著しかった。

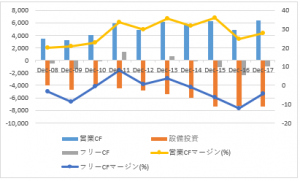

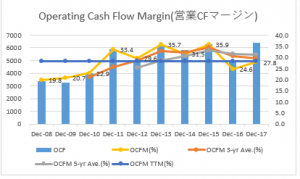

【SO】サザンのキャッシュフロー

OCF:Operating Cash Flow(営業CF)

OCFM:Operating Cash Flow Margin(営業CFマージン)

- 営業キャッシュフローマージン(10年平均):28.2%

2008年から過去10年平均の営業キャッシュフローマージンは28.2%となっている。

2017年の営業キャッシュフローマージンは前年24.6%から27.8%へ上昇している。

営業キャッシュフローマージンは高い。

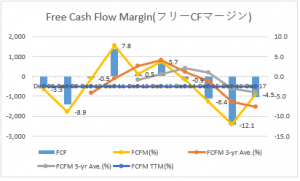

FCF:Free Cash Flow(フリーCF)

FCFM:Free Cash Flow Margin(フリーCFマージン)

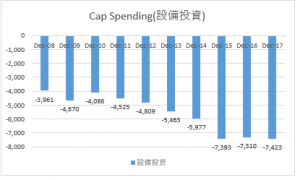

Cap Spending:設備投資

- フリーキャッシュフローマージン(10年平均):24.1%

2008年から過去10年平均のフリーキャッシュフローマージンは-2.5%となっている。

2017年のフリーキャッシュフローマージンは前年-12.1%から-4.5%へ上昇している。

買収があるとフリーキャッシュフローが枯渇しがちになる。

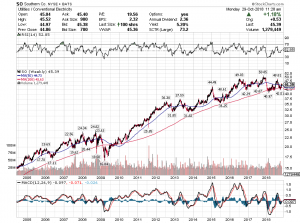

【SO】サザンの株価チャート(過去15年)

株価は米国経済発展と人口増加で上昇傾向にあるが、大きく株価が飛躍しているわけではない。

電力事業は設備投資も毎年のメンテナンス(定期点検)で莫大な費用がかかり、公共事業セクターで安定しているとはいえ、大きくキャッシュを創出できるわけではない。

しかし着実な増配と高配当により株価の下支えもあり、疑似債権として保有する価値はあるだろう。