ジョンソンエンドジョンソンは医療機器・医薬・ヘルスケア製品を扱う総合ヘルスケア企業でダウ銘柄かつ56年連続増配の配当王

ジョンソン&ジョンソンは、医療・ヘルスケア製品を提供する米国の持株会社で事業部門は、消費者関連、医薬品、医療機器・診断で構成。目薬、鎮痛剤、胃腸薬などの一般用医薬品や栄養補助食品、抗感染、精神疾患、心循環器などの治療薬を製造、販売する。

また、病院で使用される外科手術製品・臨床検査機器・診断薬を扱う。

総合ヘルスケア企業であるジョンソンエンドジョンソンは医療機器では世界首位のシェアを持ち、医薬では世界5位である。

一般消費者向けは生活に密着した多彩なブランドを有し、絆創膏のバンドエイドは1920年に発売以降、代表商品となっている。

60か国に250社を超える分社化経営が特徴である。

2017年にスイスのアクテリオン買収で希少疾患治療薬をジャンルを補完した。

レジェンド・バイオテックとライセンス契約虫日多発性骨髄腫の新治療法開発・販売を開始した。

2017年は関節リウマチ治療薬レミケード減ったが、乾癬治療薬ステラーラが好調。

新型の腫瘍治療薬も拡大上乗せとなった。

医療機器はアキュビューブランドで有名なコンタクトレンズが寄与。増収だが税制改正一時費用を計上している。2018年も新薬中心に医薬品が牽引、医療機器もアイケア関連がフル寄与する予定で、税恩恵もあり、利益急回復を見込んでいる。

ジョンソンエンドジョンソンの同業他社は【PFE】ファイザー【ABT】アボットラボラトリーズ【NVS】ノバルティス【GSK】グラクソスミスクライン【MRK】メルクなど。

50年以上連続増配の配当王の称号を継続し、世界トップランクのブランド価値を長年もちづづけている少ない企業の中のひとつで長期投資に一番報われやすい企業としてジョンソンエンドジョンソンがあげられるほどである。

採用インデックス

- ダウ30

- S&P100

- S&P500

【JNJ】Johnson & Johnson株価指標

2018年12月9日時点

PER:255.59倍

配当利回り:2.45%

増配年数:56年

最新情報→「YAHOO!FINANCE」

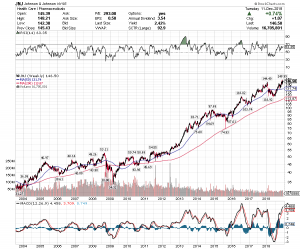

【JNJ】ジョンソンエンドジョンソンの2017年株価チャート

2017年ジョンソンエンドジョンソンのパフォーマンスは+24.16%であった。

【JNJ】ジョンソンエンドジョンソンの企業業績(10年)

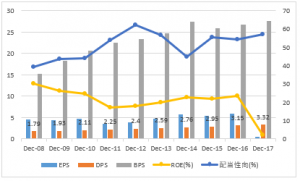

【JNJ】ジョンソンエンドジョンソンのEPS・配当

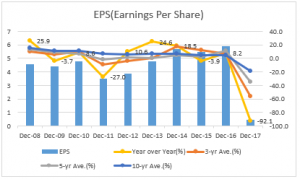

EPS(Earnings Per Share)一株あたり利益

- EPS成長率(10年平均):-18.5%

2008年から過去10年平均のEPSは-18.5%の変動率であった。

2017年のEPSは0.47ドルで前年比-92.1%の変動率であった。

今後のジョンソンエンドジョンソンEPSは2018年に8.07ドル、2019年に8.54ドルを予想している。

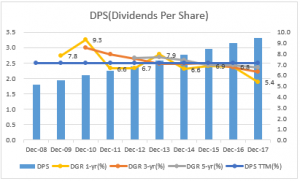

DPS(Dividends Per Share)一株当たり配当

DPS成長率(10年平均):7.1%

2008年から過去10年平均の配当は7.1%の上昇であった。

2017年の配当は3.3ドルで前年比+5.4%の上昇であった。

2018年の増配発表で56年連続増配となっている。

激しい増配率ではないが、長年増配を安定的に続けており、今後も増配を続けてくれる企業の筆頭候補なのではないだろうか。

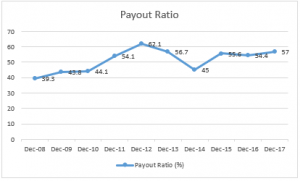

Payout Ratio 配当性向

配当性向とは、利益をどれだけ株主に配当するかという割合。 当期純利益に対して配当金支払額の占める割合の式で表される。

2017年は前年の54.4%から57.0%へ低下となった。

ジョンソンエンドジョンソンの配当性向は大きく上昇も下落もすることなく地に足をつけた増配率を継続していると感じる。

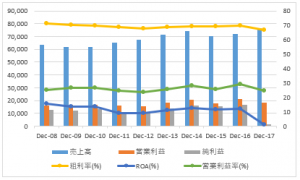

【JNJ】ジョンソンエンドジョンソンの営業成績

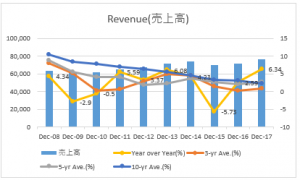

Revenue 売上高

- 売上成長率(10年平均):+2.27%

2008年から過去10年平均の売上高は+2.27%の変動率であった。

2017年の売上高は前年比+6.34%の変動率であった。

成熟した老舗企業であるが、持続的に売り上げを伸ばしている。

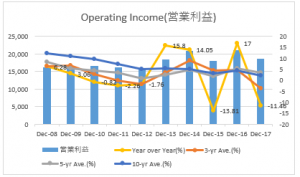

Operating Income 営業利益

- 営業利益成長率(10年平均):+2.09%

2008年から過去10年平均の営業利益は+2.09%の変動率であった。

2017年の営業利益は前年比+11.46%の変動率であった。

営業利益は横ばいである。

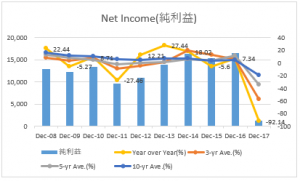

Net Income 純利益

純利益成長率(10年平均):-18.91%

2008年から過去10年平均の純利益は-18.91%の変動率であった。

2017年の純利益は前年比-92.14%の変動率であった。

2017年は税制改革の特別計上による影響であるため無視してよい。

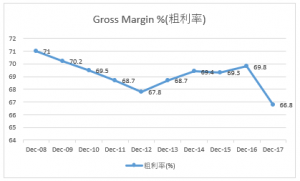

Gross Margin % 粗利率

グロスマージン(売上総利益率)は、収益性分析の指標の一つで、売上総利益の売上に対する構成比を表す指標で粗利率とも呼ばれる。企業が提供する商品またはサービスの競争力、販売力、製造効率を測るために利用される。

2017年のグロスマージンは前年の69.8%から66.8%へ低下した。

過去10年をみると、安定して70%前後のグロスマージンを得ている。

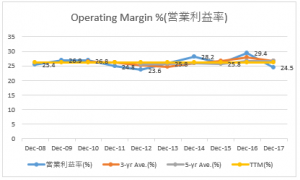

Operating Margin %(営業利益率)

- 営業利益率(10年平均):26.1%

2008年から過去10年平均の営業利益率は26.1%となっている。

2017年の営業利益率は前年29.4%から24.5%へ低下している。

グロスマージン同様に営業利益率も高いレベルで常に安定している。新薬や特許の影響で毎年変動しがちな業界でありながら、医療機器などを筆頭に多角的経営により収益を安定させている。

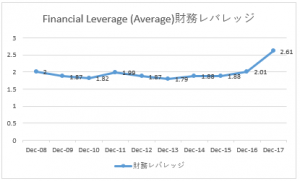

【JNJ】ジョンソンエンドジョンソンのROAとROE・財務レバレッジ

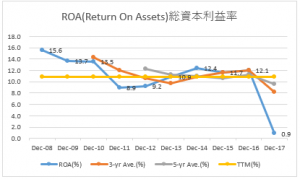

ROA(Return On Assets):総資本利益率

- ROA(10年平均):10.9%

2008年から過去10年平均のROAは10.9%となっている。

2017年のROAは前年12.1%から0.9%へ低下している。

税制改革による特別計上の2017年を除けば安定して10%程度のROAである。

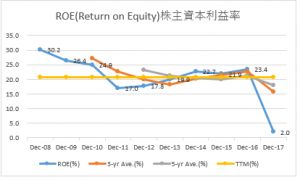

ROE(Return on Equity):株主資本利益率

- ROE(10年平均):19.8%

2008年から過去10年平均のROEは20.6%となっている。

2017年のROEは前年23.4%から2.0%へ低下している。

ROEも2017年の税制改革に伴う特別計上影響を無視して高いレベルで安定しており、近未来の経営安定が見て取れる。

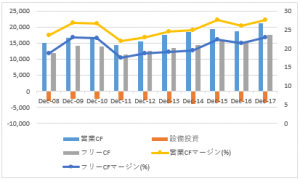

【JNJ】ジョンソンエンドジョンソンのキャッシュフロー

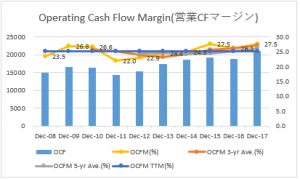

OCF:Operating Cash Flow(営業CF)

OCFM:Operating Cash Flow Margin(営業CFマージン)

- 営業キャッシュフローマージン(10年平均):25.2%

2008年から過去10年平均の営業キャッシュフローマージンは25.2%となっている。

2017年の営業キャッシュフローマージンは前年26.1%から27.5%へ上昇している。

ジョンソンエンドジョンソンはほれぼれする安定したキャッシュフローである。

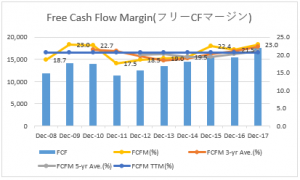

FCF:Free Cash Flow(フリーCF)

FCFM:Free Cash Flow Margin(フリーCFマージン)

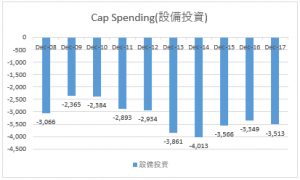

Cap Spending:設備投資

- フリーキャッシュフローマージン(10年平均):4.3%

2008年から過去10年平均のフリーキャッシュフローマージンは20.6%となっている。

2017年のフリーキャッシュフローマージンは前年21.5%から23.0%へ上昇している。

営業キャッシュフローマージンとフリーキャッシュフローマージンの差が

小さく効果的にキャッシュを生み出している企業形態を作り出している。また、一過性ではないところがジョンソンエンドジョンソンの底力であろう。

【JNJ】ジョンソンエンドジョンソンの株価チャート(過去15年)

景気敏感株でなくディフェンシブ銘柄なので景気の波を大きく受けにくく、不景気からの立ち直りも早い。

ジョンソンエンドジョンソンの企業価値が下がるわけではないため、

優良企業の株を持ち続け、配当王で毎年受け取る配当金を再投資することで、収益の最大化を目指せる筆頭と感じており、米国株太郎の最大一押し銘柄となっている。

企業分析を行って、再任ししたことは、今後もジョンソンエンドジョンソンの株を配当再投資を実施し永久に手放すことはない自身がある。