AMEXブランドで有名なクレジットカード会社大手のアメリカンエキスプレスはバフェット銘柄のひとつ

アメリカンエキスプレスは銀行持株会社で、主要子会社アメリカン・エキスプレス・トラベル・リレーテッド・サービシズを通じて事業を展開。

クレジットカード発行、法人向け銀行業務、プライベートバンキング、投資信託などの金融事業のほか、トラベラーズチェックの発行、旅行代理業務、旅行傷害保険などの旅行関連事業を手掛ける。

AMEXブランドで有名なクレジットカード会社大手のアメリカンエキスプレスは荷馬車運送業が発祥、世界初の郵便為替を開発した老舗企業。

高所得者向けのアメリカンエキスプレスカードを発行し、会員向けに金融、旅行手配、保険等など総合金融サービスを展開する。

2008年の金融危機で多額の貸し倒れ損失を計上。銀行持株会社へ移行。

低金利下の収益源としてカード事業に傾倒する大手銀行と競合。

提携カード収益性の見直しで2016年3月、得意先のコストコとのカード提携を解消した。

2016年通期はドル高の影響で2.7%の減収ながら、費用削減やコストコ事業の売却益により、純利益は4.7%増。

2017年通期も、依然今日背負う厳しい状況続く。

マーケティング費用の削減は見込むが、その他会員サービスなどの費用増で純利益は減益の見通しとなっている。

【AXP】アメリカンエキスプレスの同業他社は【V】ビザ【MA】マスターカード【PYPL】ペイパルなど。

1850年創業の老舗企業で現在はダウ30構成銘柄となっている。

また、ウォーレンバフェット率いるバークシャーハサウェイが大株主でアメリカンエキスプレスはバフェット銘柄として広く認知されている。

採用インデックス

- ダウ30

- S&P100

- S&P500

- ラッセル1000

【AXP】American Express Co株価指標

2017年10月8日時点

PER:18.78倍

配当利回り:1.54%

増配年数:6年

最新情報→「YAHOO!FINANCE」

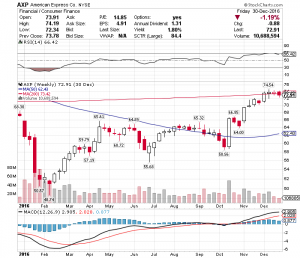

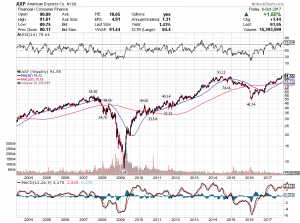

【AXP】アメリカンエキスプレスの2016年株価チャート

2016年のアメリカンエキスプレス株価は69.55ドルから74.08ドルとなっており+6.51%のリターンであった。

【AXP】アメリカンエキスプレスの企業業績(10年)

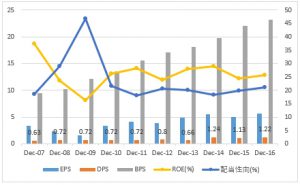

【AXP】アメリカンエキスプレスのEPS・配当

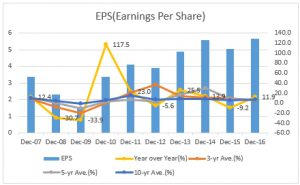

EPS(Earnings Per Share)一株あたり利益

- EPS成長率(10年平均):6.6%

2007年から過去10年平均のEPS+6.6%の上昇率であった。

2016年のEPSは5.65ドルで前年比+11.9%の上昇率であった。

今後のアメリカンエキスプレスEPSは2017年に5.65ドル、2018年に6.21ドルを予想している。

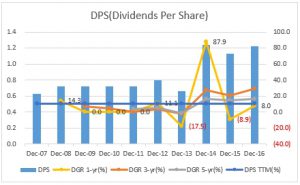

DPS(Dividends Per Share)一株当たり配当

- DPS成長率(10年平均):10.5%

2007年から過去10年平均の配当は+10.5%の上昇率であった。

2016年の配当は1.2ドルで前年比+8.0%の上昇であった。

2017年11月に9.4%の増配でアメリカンエキスプレスは6年連続増配となったことで、金融危機異教であるリーマンショック以降増配を開始している。

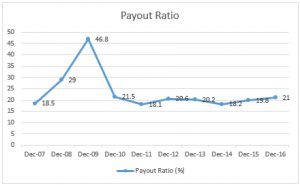

Payout Ratio 配当性向

配当性向とは、利益をどれだけ株主に配当するかという割合。 当期純利益に対して配当金支払額の占める割合の式で表される。

2016年は前年の19.8%から21.0%へ上昇となった。

増配開始後も低い配当性向をアメリカンエキスプレスは示している。増配余地は多分にある。

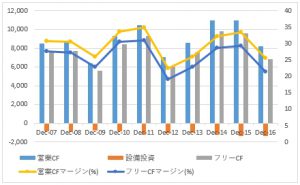

【AXP】アメリカンエキスプレスの営業成績

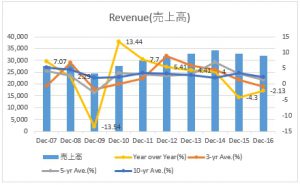

Revenue 売上高

- 売上成長率(10年平均):2.18%

2007年から過去10年平均の売上高は+2.18%の上昇であった。

2016年の売上高は前年比-2.13%の低下であった。

リーマンショックで落ち込むも、その後の景気回復及び景気拡大で金融危機前の水準まで売上げを戻している。

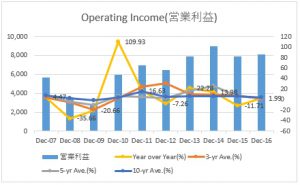

Operating Income 営業利益

- 営業利益成長率(10年平均):4.27%

2007年から過去10年平均の営業利益は+4.27%の増加であった。

2016年の営業利益は前年比+1.99%の上昇であった。

金融危機以降営業利益は改善している。

Net Income 純利益

- 純利益成長率(10年平均):3.85%

2007年から過去10年平均の純利益は+3.85%の上昇であった。

2016年の純利益は前年比+4.75%の上昇であった。

こちらもリーマンショック以降上昇している。

Gross Margin % 粗利率

グロスマージン(売上総利益率)は、収益性分析の指標の一つで、売上総利益の売上に対する構成比を表す指標で粗利率とも呼ばれる。企業が提供する商品またはサービスの競争力、販売力、製造効率を測るために利用される。

金融銘柄なのでグロスマージン記載はありません。

Operating Margin %(営業利益率)

- 営業利益率(10年平均):21.0%

2007年から過去10年平均の営業利益率は21.0%となっている。

2016年の営業利益率は前年24.2%から25.2%へ上昇している。

金融危機以降アメリカンエキスプレスの営業利益率は充分高い。

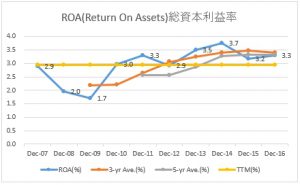

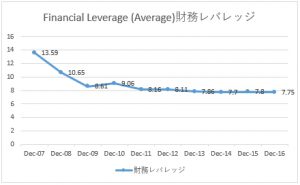

【AXP】アメリカンエキスプレスのROAとROE・財務レバレッジ

ROA(Return On Assets):総資本利益率

- ROA(10年平均):2.9%

2007年から過去10年平均のROAは2.9%となっている。

2016年のROAは前年3.2%から3.3%へ上昇している。

金融銘柄なのでROAは低い。

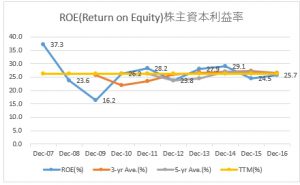

ROE(Return on Equity):株主資本利益率

- ROE(10年平均):26.2%

2007年から過去10年平均のROEは26.2%となっている。

2016年のROEは前年24.5%から25.7%へ上昇している。

財務レバレッジも安定しており25%前後のROEを計上している。

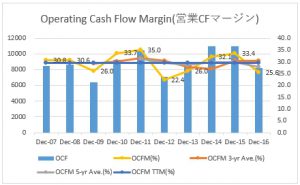

【AXP】アメリカンエキスプレスのキャッシュフロー

OCF:Operating Cash Flow(営業CF)

OCFM:Operating Cash Flow Margin(営業CFマージン)

- 営業キャッシュフローマージン(10年平均):29.6%

2007年から過去10年平均の営業キャッシュフローマージンは29.6%となっている。

2016年の営業キャッシュフローマージンは前年33.4%から25.6%へ低下している。

クレカ事業は収益性が高いため、常に20%超の営業キャッシュフローマージンを得ている。

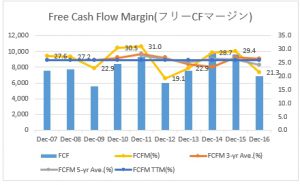

FCF:Free Cash Flow(フリーCF)

FCFM:Free Cash Flow Margin(フリーCFマージン)

Cap Spending:設備投資

- フリーキャッシュフローマージン(10年平均):26.0%

2007年から過去10年平均のフリーキャッシュフローマージンは26.0%となっている。

2016年のフリーキャッシュフローマージンは前年29.4%から21.3%へ低下している。

2016年は下落も高いキャッシュフローを得ている。クレジットカード会社はカード決済する人と金額分だけ手数料が入ってくるので【V】ビザ【MA】マスターカード同様高いキャッシュフローが期待される。

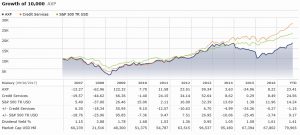

【AXP】アメリカンエキスプレスの株価チャート(過去15年)、株価パフォーマンス(過去10年)

流石に金融銘柄だけあって、リーマンショック時には徹底的に売られています。

このような暴落があるとう前提のもと果敢に買える確信及び損切しない自身があれば金融銘柄保有できると思います。