アイビーエムはIT関連サービス大手でIT企業としての先駆者であり、連続増配銘柄かつ高配当なキャッシュフローが潤沢なハイテク企業

IBMは米国のIT大手企業で主にコンピュータ関連製品とITコンサルティング事業を展開する。

事業はグローバル・テクノロジー・サービス、グローバル・ビジネス・サービス、ソフトウエア、システム、金融で構成される。

また、IT業務の外部委託やソリューションの提供、システム・サーバーの販売、ソフトウエア・ハードウエアの賃貸を行う。

IT関連サービス大手のIBMはメインフレーム、パソコンを開発したコンピュータ創生記の覇者である。

1990年代マイクロソフトの台頭や組織の硬直化から業績不振の陥り、CEOのガースナーが大ナタを振った。

現在はクラウド、アナリティクス、モバイル、ソーシャル、セキュリティの戦略分野への転嫁に全力を注いだ。

ウォーレンバフェット率いるバークシャーが長年大株主だったが、2016年から随時持ち株比率を減らし、現在は撤退している。

広い分野で活用が期待される人口知能Watsonに期待を持つ。

2017年12月通期はクラウドは競争激化で伸び悩んだが、Watsonの販売促進に効果があり着実増加となった。

大型受注のシステム機器の販売が急増し、減収に歯止めがかかった。

ただ、利益貢献は少なく、営業減益となった。税制改正に伴う一時的な費用処理で純益急減であった。

2018年もWatsonに期待だが、ライバルの壁は高い。

アイビーエムの同業他社は【MSFT】マイクロソフト【ORCL】オラクル【AAPL】アップル【HPQ】HPなど。

永遠の不発弾と揶揄されながらも、キャッシュフローは潤沢で羽生主還元も厚く、バフェット撤退後もしっかりと地に足をつけて事業を行っている。

採用インデックス

- ダウ30

- S&P100

- S&P500

【IBM】International Business Machines Corp株価指標

2018年11月24日時点

PER:18.89倍

配当利回り:5.17%

増配年数:23年

最新情報→「YAHOO!FINANCE」

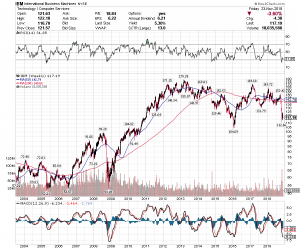

【IBM】アイビーエムの2017年株価チャート

2017年アイビーエムのパフォーマンスは-4.02%であった。

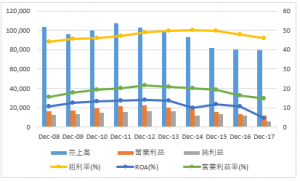

【IBM】アイビーエムの企業業績(10年)

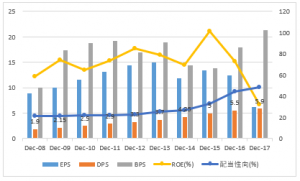

【IBM】アイビーエムのEPS・配当

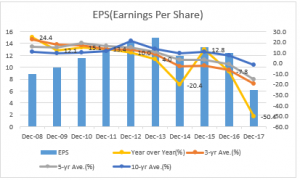

EPS(Earnings Per Share)一株あたり利益

- EPS成長率(10年平均):-1.6%

2008年から過去10年平均のEPSは-1.6%の変動率であった。

2017年のEPSは6.14ドルで前年比-50.4%の変動率であった。

今後のアイビーエムEPSは2018年に13.84ドル、2019年に14.22ドルを予想している。

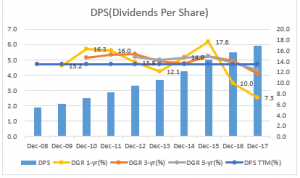

DPS(Dividends Per Share)一株当たり配当

DPS成長率(10年平均):13.5%

2008年から過去10年平均の配当は13.5%の上昇であった。

2017年の配当は5.9ドルで前年比+7.3%の上昇であった。

2018年の増配発表で23年連続増配となっている。

増配率は低くなっている傾向にあるが、今までが高い水準の増配率であったため、一般的な水準まで戻った程度である。

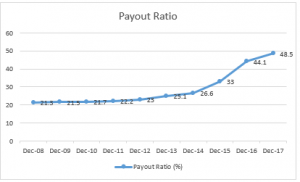

Payout Ratio 配当性向

配当性向とは、利益をどれだけ株主に配当するかという割合。 当期純利益に対して配当金支払額の占める割合の式で表される。

2017年は前年の44.1%から48.5%へ上昇となった。

EPS成長が止まっているため、配当性向は必然的に高まってきているが、増配余地は十分にある。

【IBM】アイビーエムの営業成績

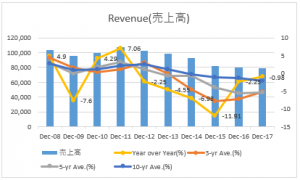

Revenue 売上高

- 売上成長率(10年平均):-2.19%

2008年から過去10年平均の売上高は-2.19%の変動率であった。

2017年の売上高は前年比-0.98%の変動率であった。

売上は競争激化などにより年々低下傾向にある。

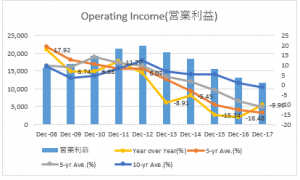

Operating Income 営業利益

- 営業利益成長率(10年平均):-1.35%

2008年から過去10年平均の営業利益は-1.35%の変動率であった。

2017年の営業利益は前年比-9.96%の変動率であった。

売上減にともない営業利益も年々低下傾向にある。

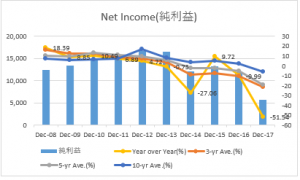

Net Income 純利益

純利益成長率(10年平均):-5.77%

2008年から過去10年平均の純利益は-5.77%の変動率であった。

2017年の純利益は前年比-51.54%の変動率であった。

アマゾンなどの台頭で売り上げだけでなく純利益も削がれてきている。

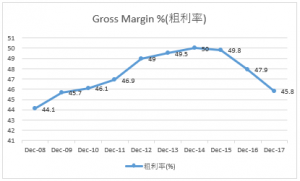

Gross Margin % 粗利率

グロスマージン(売上総利益率)は、収益性分析の指標の一つで、売上総利益の売上に対する構成比を表す指標で粗利率とも呼ばれる。企業が提供する商品またはサービスの競争力、販売力、製造効率を測るために利用される。

2017年のグロスマージンは前年の47.9%から45.8%へ上昇した。

グロスマージン自体は大きく落ち込んでいるわけではなく45~50%前後で安定している。

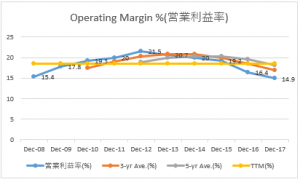

Operating Margin %(営業利益率)

- 営業利益率(10年平均):18.5%

2008年から過去10年平均の営業利益率は18.5%となっている。

2017年の営業利益率は前年16.4%から14.9%へ低下している。

アイビーエムは低下傾向にあるも営業利益率の低下は限定的である。

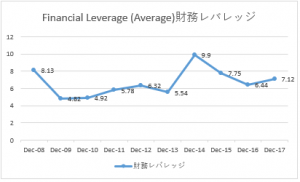

【IBM】アイビーエムのROAとROE・財務レバレッジ

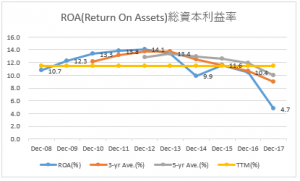

ROA(Return On Assets):総資本利益率

- ROA(10年平均):11.4%

2008年から過去10年平均のROAは11.4%となっている。

2017年のROAは前年10.4%から4.7%へ低下している。

ROAが2017年に激減していることが株価低迷に反映されているのであろう。過去平均の10%は欲しいところである。

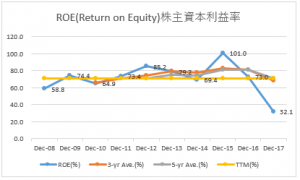

ROE(Return on Equity):株主資本利益率

- ROE(10年平均):71.1%

2008年から過去10年平均のROEは71.1%となっている。

2017年のROEは前年73.0%から32.1%へ低下している。

今までが高すぎるROEであったが、流石に2017年は大幅低下となった。

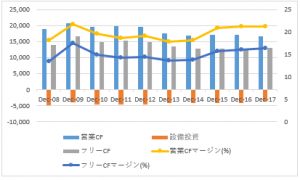

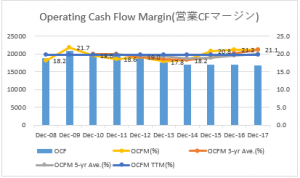

【IBM】アイビーエムのキャッシュフロー

OCF:Operating Cash Flow(営業CF)

OCFM:Operating Cash Flow Margin(営業CFマージン)

- 営業キャッシュフローマージン(10年平均):19.6%

2008年から過去10年平均の営業キャッシュフローマージンは19.6%となっている。

2017年の営業キャッシュフローマージンは前年21.2%から21.1%へ低下している。

売上低下もしっかりとキャッシュフローは稼いでいる。

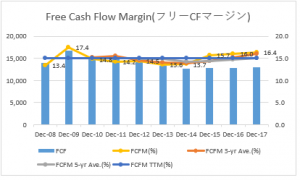

FCF:Free Cash Flow(フリーCF)

FCFM:Free Cash Flow Margin(フリーCFマージン)

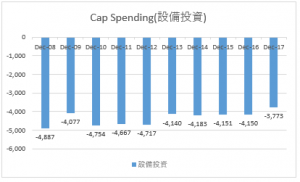

Cap Spending:設備投資

- フリーキャッシュフローマージン(10年平均):15.0%

2008年から過去10年平均のフリーキャッシュフローマージンは15.0%となっている。

2017年のフリーキャッシュフローマージンは前年16.0%から16.4%へ上昇している。

設備投資を圧縮させフリーキャッシュフローマージンを低下させないようにしている。それにしても高い次元で安定したキャッシュフローを毎年継続している。

【IBM】アイビーエムの株価チャート(過去15年)

株価は最近のハイテクブームに乗り遅れて急上昇ということにはならなかったが、過去に築いた大手企業インフラの根幹まで入り込んでいるため、毎年安定した収益を得ている。

新しい事業開拓が難航しているが、ライバル業者のようにガンガン設備投資をしまくって成長するグロース株ではなく、成熟企業の部類にIBMは入っているため、株主に安定して配当という形で還元し、持続性ある事業をしっかり遂行して永続してもらいたいと感じている。