大手通信事業会社のAT&Tはグラハムベルが設立したベル電話会社が前身の高配当かつ連続増配の配当貴族銘柄

AT&Tは米国の通信業持株会社で、主に携帯電話事業を展開、子会社AT&Tモビリティを通じて米国内の企業や個人に市内・長距離携帯電話、ローミングサービスを提供する。

インターネット接続、専用回線、DSL、IPテレビ「U-verse」、ブロードバンド、IP電話、ウェブホスティングなどのサービスを提供している。

世界最大級の総合通信会社であるAT&Tはグラハムベルが設立した電話会社が前身で、電話事業を独占していたが、1980年代に地域電話会社を分離した。

2005年に元傘下のSBCコミュニケーションズが逆買収。

現在は電話に加え、高速移動体通信網4G LTEによるブロードバンドサービスを提供している。

2015年に衛星放送最大手のディレクTVを買収し、2016年11月にネット配信ぼDIRECTV NOWを開始。

同10月にメディア大手のタイムワーナー買収合意も司法省が買収差し止め提訴にて先行き不透明である。

2017年は国際部門が増収だが、他は振るわず減収となった。

管理費削減だが、ブロードバンドへの投資や番組制作費用が重荷で営業減益となった。

営業外の金利負担もある。ただ、税制改革の一時的な恩恵で純益が膨張している。

AT&Tの同業他社は【VZ】ベライゾン【S】スプリント【CMCSA】コムキャスト【AAPL】アップルなど。

最近は株価軟調で配当利回りが6%を超えている。

増配率や株価急上昇が当面見込めないが、通信事業者として世界最大級のシェアを確保しているAT&Tなので、配当再投資でも安定したリターンを見込めるだろう。

採用インデックス

- S&P100

- S&P500

【T】AT&T Inc株価指標

2018年8月20日時点

PER:6.45倍

配当利回り:6.06%

増配年数:34年

最新情報→「YAHOO!FINANCE」

【T】AT&T Incの2017年株価チャート

2017年AT&Tのパフォーマンスは-3.97%であった。

【T】AT&T Incの企業業績(10年)

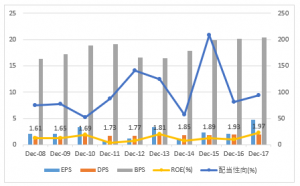

【T】AT&T IncのEPS・配当

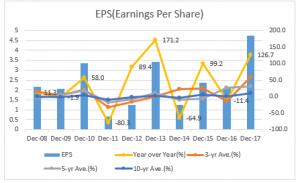

EPS(Earnings Per Share)一株あたり利益

- EPS成長率(10年平均):+9.4%

2008年から過去10年平均のEPSは+9.4%の変動率であった。

2017年のEPSは4.76ドルで前年比+126.7%の変動率であった。

今後のAT&TEPSは2018年に3.45ドル、2019年に3.54ドルを予想している。

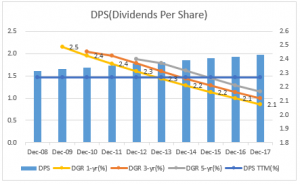

DPS(Dividends Per Share)一株当たり配当

DPS成長率(10年平均):2.3%

2008年から過去10年平均の配当は+2.3%の上昇であった。

2017年の配当は2.0ドルで前年比+2.1%の上昇であった。

現在の増配率は低いものの高配当かつ配当貴族銘柄なため今後も配当を出し続ける可能性が高い銘柄なのではないだろうか。

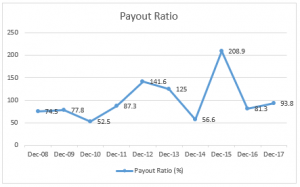

Payout Ratio 配当性向

配当性向とは、利益をどれだけ株主に配当するかという割合。 当期純利益に対して配当金支払額の占める割合の式で表される。

2017年は前年の81.3%から93.8%へ上昇となった。

配当性向も高めなので増配余地は少ない。

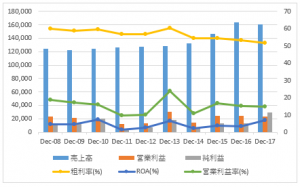

【T】AT&T Incの営業成績

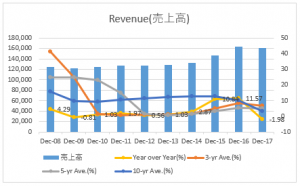

Revenue 売上高

- 売上成長率(10年平均):3.05%

2008年から過去10年平均の売上高は+3.05%の上昇であった。

2017年の売上高は前年比-1.98%の減少であった。

大きな伸び率が見込みにくい業界なので売り上げは微小となっている。

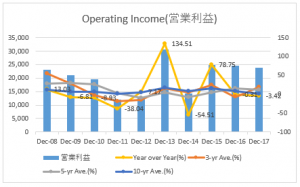

Operating Income 営業利益

- 営業利益成長率(10年平均):1.58%

2008年から過去10年平均の営業利益は+1.58%の増加であった。

2017年の営業利益は前年比-3.42%の減少であった。

ライバルとの値下げ競争などで利益は削られている。

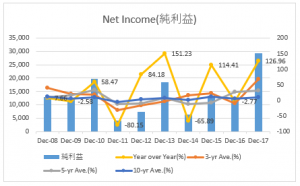

Net Income 純利益

純利益成長率(10年平均):+9.44%

2008年から過去10年平均の純利益は+9.44%の上昇であった。

2017年の純利益は前年比+126.96%の上昇であった。

M&Aなども含めて各年の変動幅が大きい。

Gross Margin % 粗利率

グロスマージン(売上総利益率)は、収益性分析の指標の一つで、売上総利益の売上に対する構成比を表す指標で粗利率とも呼ばれる。企業が提供する商品またはサービスの競争力、販売力、製造効率を測るために利用される。

2017年のグロスマージンは前年の53.1%から51.8%へ低下した。

年々粗利率が削られてきている。

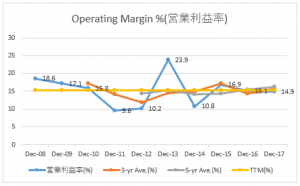

Operating Margin %(営業利益率)

- 営業利益率(10年平均):15.3%

2008年から過去10年平均の営業利益率は15.3%となっている。

2017年の営業利益率は前年15.1%から14.9%へ低下ている。

営業利益率は若干の変動あるものの15%前後で推移している。

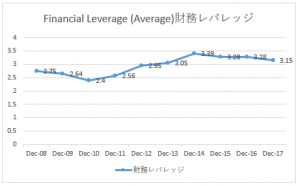

【T】AT&T IncのROAとROE・財務レバレッジ

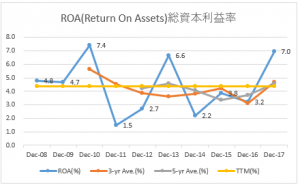

ROA(Return On Assets):総資本利益率

- ROA(10年平均):4.4%

2008年から過去10年平均のROAは4.4%となっている。

2017年のROAは前年3.2%から7.0%へ上昇している。

メディア色が手てくるころに大きく飛躍するだろうか。

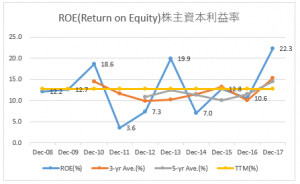

ROE(Return on Equity):株主資本利益率

- ROE(10年平均):12.7%

2008年から過去10年平均のROEは12.7%となっている。

2017年のROEは前年10.6%から22.3%へ上昇している。

こちらも毎年変動率が大きい。

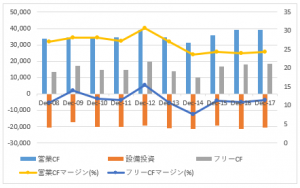

【T】AT&T Incのキャッシュフロー

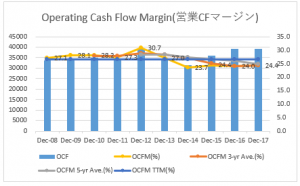

OCF:Operating Cash Flow(営業CF)

OCFM:Operating Cash Flow Margin(営業CFマージン)

- 営業キャッシュフローマージン(10年平均):26.5%

2008年から過去10年平均の営業キャッシュフローマージンは26.5%となっている。

2017年の営業キャッシュフローマージンは前年24.4%から24.4%へ上昇している。

なんだかかんだで、しっかりとキャッシュフローマージンを確保している。

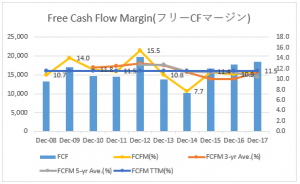

FCF:Free Cash Flow(フリーCF)

FCFM:Free Cash Flow Margin(フリーCFマージン)

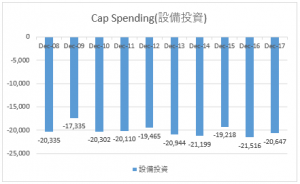

Cap Spending:設備投資

- フリーキャッシュフローマージン(10年平均):11.6%

2008年から過去10年平均のフリーキャッシュフローマージンは11.6%となっている。

2017年のフリーキャッシュフローマージンは前年10.9%から11.5%へ上昇している。

設備投資の額にもよるが、それなり高いフリーキャッシュを創出している。

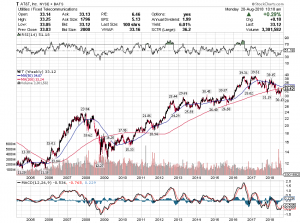

【T】AT&T Incの株価チャート(過去15年)

中期的にみても、成長セクターではなく設備投資も大きいことから、利益も限定されることを織り込んでか、10年に迫る景気拡大時期においても株価が伸び悩んでいる。

結果的に配当率は高めだが、34年連続増配を継続している配当貴族銘柄であることから、配当再投資の長期でディフェンシブなポートフォリオ銘柄として組み込むこともありではないかと思われる。