ベライゾンは通信サービスで世界最大級の規模をもち、ベライゾンワイヤレスを完全子会社している通信業者で高配当かつダウ30構成銘柄

ベライゾン・コミュニケーションズは大手通信サービス業者で子会社ベライゾン・ワイヤレスを通じて全米でワイヤレス音声、データサービスと携帯端末の販売のほか、メール、モバイルブロードバンド、コンテンツ配信サービスを提供している。

また、固定電話、インターネット接続、ブロードバンドビデオ・データ通信、IPネットワーク、長距離電話サービスを提供。

ベライゾンコミュニケーションズ通信サービスで世界最大級で米国ではベライゾンとAT&Tの2強となっている。

2000年に地域電話のベル・アトランティックが通信GTE社を合併し誕生した。

好採算のポストペイド(料金後納携帯)が強い。

2014年に英ボーダフォンと合併解消しベライゾン・ワイヤレスを完全子会社化した。

2015年にネット大手AOLを買収した。

第4世代移動体通信網(4G LTE)で先行、次世代5G技術も年内または2019年初頭の商品化を目指す。

2017年6月に米ヤフーのネット事業を買収し、新設子会社OathにAOLとあわせて統合し、メディア部門を強化した。

2017年は携帯の契約数はポストペイドが着実増。償却費増だが、管理費抑制で営業微増益に持ち込んだ。

税制改正の一時的な恩恵で純利益大幅増となった。2018年も主力の携帯は底堅い。

ただ、投資負担が大きく、営業益は横ばいが続く見通しとなっている。

ベライゾンの同業他社は【T】AT&T【S】スプリント【CMCSA】コムキャストなど。

通信サービスが主な事業内容だが、米ヤフーやAOLの買収などでメディア事業も拡充してきている昨今である。

また、ダウ銘柄であり高配当であることから配当再投資を実施する投資家には好まれる銘柄となっている。

採用インデックス

- ダウ30

- S&P100

- S&P500

【VZ】Verizon Communications Inc株価指標

2019年1月15日時点

PER:7.42倍

配当利回り:4.18%

増配年数:14年

最新情報→「YAHOO!FINANCE」

【VZ】ベライゾンコミュニケーションズの2017年株価チャート

2017年ベライゾンコミュニケーションズのパフォーマンスは+3.51%であった。

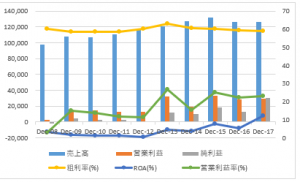

【VZ】ベライゾンコミュニケーションズの企業業績(10年)

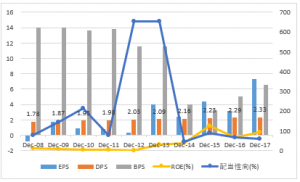

【VZ】ベライゾンコミュニケーションズのEPS・配当

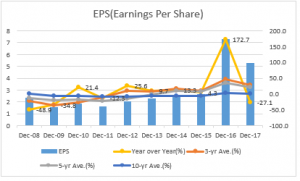

EPS(Earnings Per Share)一株あたり利益

- EPS成長率(10年平均):+14.5%

2008年から過去10年平均のEPSは+14.5%の変動率であった。

2017年のEPSは7.36ドルで前年比+129.3%の変動率であった。

今後のベライゾンEPSは2018年に4.53ドル、2019年に4.66ドルを予想している。

EPSの変動率は大きいが一応右肩上がりである。

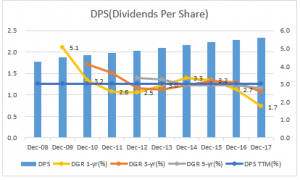

DPS(Dividends Per Share)一株当たり配当

DPS成長率(10年平均):3.0%

2008年から過去10年平均の配当は3.0%の上昇であった。

2017年の配当は2.3ドルで前年比+1.7%の上昇であった。

2018年の増配発表で14年連続増配となっている。

株価が大きく上昇していないが、連続増配を継続することで高配当を維持している。

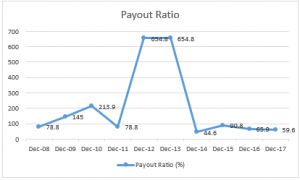

Payout Ratio 配当性向

配当性向とは、利益をどれだけ株主に配当するかという割合。 当期純利益に対して配当金支払額の占める割合の式で表される。

2017年は前年の65.9%から59.6%へ低下となった。

一時的な配当性向が急上昇している場面もあったが、近年は落ち着いた配当性向となっている。

【VZ】ベライゾンコミュニケーションズの営業成績

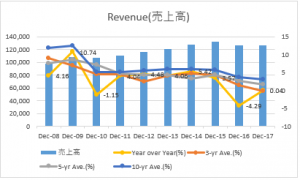

Revenue 売上高

- 売上成長率(10年平均):+3.03%

2008年から過去10年平均の売上高は+3.03%の変動率であった。

2017年の売上高は前年比+0.04%の変動率であった。

売上は横ばいであるが安定している。

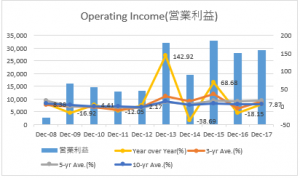

Operating Income 営業利益

- 営業利益成長率(10年平均):+6.48%

2008年から過去10年平均の営業利益は+6.48%の変動率であった。

2017年の営業利益は前年比+7.87%の変動率であった。

買収などがあったため、営業利益は変動しているが、2013年より大きく伸びている。

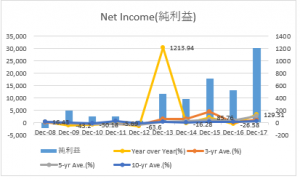

Net Income 純利益

純利益成長率(10年平均):+18.48%

2008年から過去10年平均の純利益は+18.48%の変動率であった。

2017年の純利益は前年比+129.31%の変動率であった。

これは法人税減税にともなう計上により、一過性のものと思われる。

Gross Margin % 粗利率

グロスマージン(売上総利益率)は、収益性分析の指標の一つで、売上総利益の売上に対する構成比を表す指標で粗利率とも呼ばれる。企業が提供する商品またはサービスの競争力、販売力、製造効率を測るために利用される。

2017年のグロスマージンは前年の59.2%から59.1%へ低下した。

ベライゾンは60%前後で安定している。

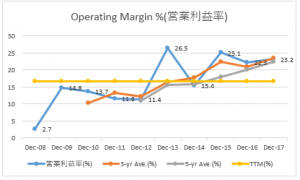

Operating Margin %(営業利益率)

- 営業利益率(10年平均):16.7%

2008年から過去10年平均の営業利益率は16.7%となっている。

2017年の営業利益率は前年22.3%から23.2%へ上昇している。

営業利益率も上昇傾向にある。

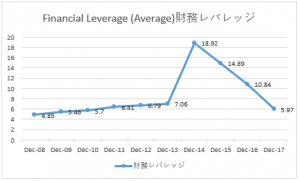

【VZ】ベライゾンコミュニケーションズのROAとROE・財務レバレッジ

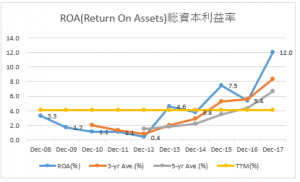

ROA(Return On Assets):総資本利益率

- ROA(10年平均):4.1%

2008年から過去10年平均のROAは4.1%となっている。

2017年のROAは前年5.4%から12.0%へ上昇している。

メディアセクターへの投資でROAが引きあがってきている。

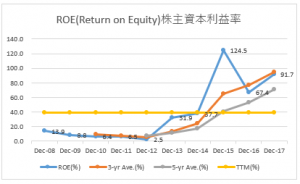

ROE(Return on Equity):株主資本利益率

- ROE(10年平均):39.1%

2008年から過去10年平均のROEは39.1%となっている。

2017年のROEは前年67.4%から91.7%へ上昇している。

ここのところ近年ROEも大きく上昇している。財務レバレッジを引き下げても高いレベルで高ROEを実現している。

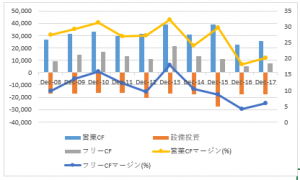

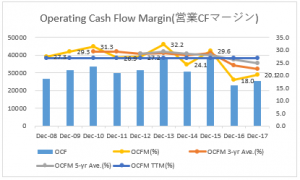

【VZ】ベライゾンコミュニケーションズのキャッシュフロー

OCF:Operating Cash Flow(営業CF)

OCFM:Operating Cash Flow Margin(営業CFマージン)

- 営業キャッシュフローマージン(10年平均):26.6%

2008年から過去10年平均の営業キャッシュフローマージンは26.6%となっている。

2017年の営業キャッシュフローマージンは前年18.0%から20.12%へ上昇している。

営業キャッシュフローは高い。安定して20%強のキャッシュフローマージンを得ている。

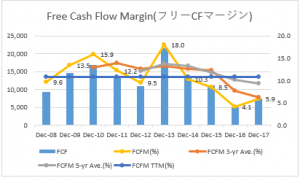

FCF:Free Cash Flow(フリーCF)

FCFM:Free Cash Flow Margin(フリーCFマージン)

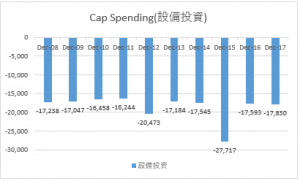

Cap Spending:設備投資

- フリーキャッシュフローマージン(10年平均):10.7%

2008年から過去10年平均のフリーキャッシュフローマージンは10.7%となっている。

2017年のフリーキャッシュフローマージンは前年4.1%から5.9%へ上昇している。

ここ数年フリーキャッシュフローが低下しており、携帯事業の競争激化の影響にあると思われる。ネットなどのメディア事業を総括して携帯一本に頼らない事業を目指しているのだろう。

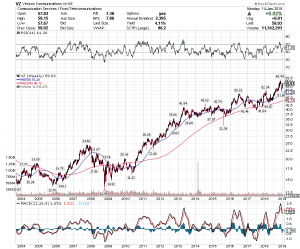

【VZ】ベライゾンコミュニケーションズの株価チャート(過去15年)

株価は堅調に推移している。ただ、成熟セクターにより大きな株価上昇はない。

しかし、連続増配による高い配当率で配当再投資を実施していくことで資産を増加できる米国株の銘柄としてはポートフォリオに組み込む企業として価値あると考える。