ターゲットは米国中心に約1800店を持つ日用品や衣料品、食品、ペットフードなどを販売する大型ディスカウントストアで52年連続増配の配当王銘柄

ターゲットは米国で大型ディスカウントストアチェーン「ターゲット」と「スーパー・ターゲット」を展開。

自社クレジットカードの発行、「Target.com」にてオンライン販売も行う。

「ターゲット」は家電、キッチン用品、衣類などの生活用品のほか非生鮮食料品を扱い、「スーパー・ターゲット」は生活用品と生鮮食品を含む食料品を取り扱う。

日用品や衣料品、食品・ペットフードなどを販売する大型ディスカウントストアであるターゲットは赤い的(Bullseye)のブランドマークで知られる。

米国内に1800店舗以上を展開し、近年ではネット販売が伸長し5年連続で25%以上の成長を見込んでいる。

ターゲットの同業他社は【WMT】ウォルマート【HD】ホームデポ【COST】コストコ【LOW】ロウズカンパニーズなど。

アマゾンの台頭で販売落ち込み懸念もウォルマート同様小売業で生き残れる地位を築いている企業のひとつである。

採用インデックス

- S&P100

- S&P500

【TGT】Target Corporation株価指標

2019年7月14日時点

PER:15.31倍

配当利回り:3.05%

増配年数:52年

最新情報→「YAHOO!FINANCE」

【TGT】ターゲット2018年株価チャート

2018年ターゲットのパフォーマンスは+4.17%であった。

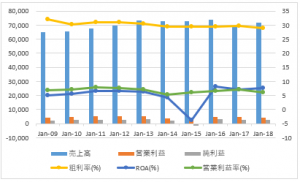

【TGT】ターゲットの企業業績(10年)

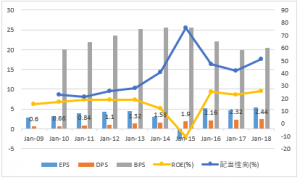

【TGT】ターゲットのEPS・配当

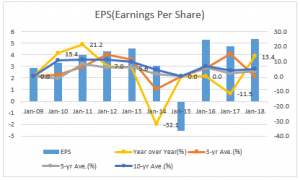

EPS(Earnings Per Share)一株あたり利益

- EPS成長率(10年平均):+4.8%

2009年から過去10年平均のEPSは+4.8%の変動率であった。

2018年のEPSは5.33ドルで前年比+13.4%の変動率であった。

今後のターゲットEPSは2019年に5.51ドル、2020年に5.84ドルを予想している。

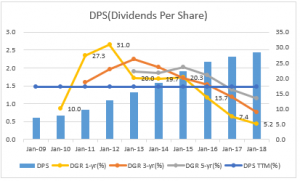

DPS(Dividends Per Share)一株当たり配当

- DPS成長率(10年平均):17.2%

2009年から過去10年平均の配当は+17.2%の上昇であった。

2018年の配当は2.4ドルで前年比+5.2の上昇であった。

増配率は減少傾向も52年連続増配企業のターゲットなので簡単には減配しないだろう。

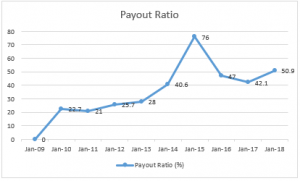

Payout Ratio 配当性向

配当性向とは、利益をどれだけ株主に配当するかという割合。 当期純利益に対して配当金支払額の占める割合の式で表される。

2018年は前年の42.1%から50.9%へ上昇となった。

連続増配銘柄であっても増配余地は十分にある。

【TGT】ターゲットの営業成績

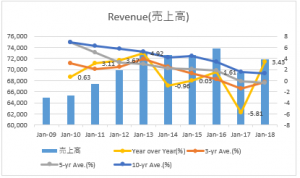

Revenue 売上高

- 売上成長率(10年平均):1.27%

2009年から過去10年平均の売上高は+1.27%の上昇であった。

2018年の売上高は前年比+3.43%の変動率であった。

近年売上鈍化も高級百貨店のような致命的な落ち込みはない。

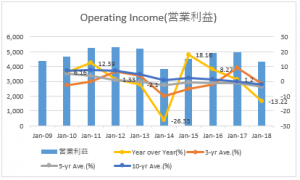

Operating Income 営業利益

- 営業利益成長率(10年平均):-1.99%

2009年から過去10年平均の営業利益は-1.99%の変動率であった。

2018年の営業利益は前年比-13.22%の変動率であった。

毎年凹凸あれど平均した営業利益を計上している。

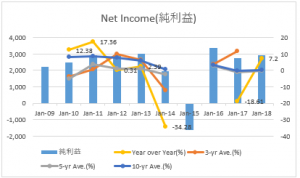

Net Income 純利益

純利益成長率(10年平均):+0.29%

2009年から過去10年平均の純利益は+0.29%の変動率であった。

2018年の純利益は前年比+7.2%の変動率であった。

2015年に大きく落ち込んでいる。

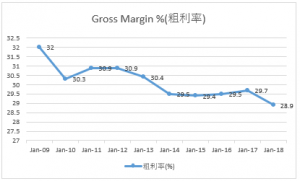

Gross Margin % 粗利率

グロスマージン(売上総利益率)は、収益性分析の指標の一つで、売上総利益の売上に対する構成比を表す指標で粗利率とも呼ばれる。企業が提供する商品またはサービスの競争力、販売力、製造効率を測るために利用される。

2018年のグロスマージンは前年の29.7%から28.9%へ低下した。

若干粗利率が低下傾向にある。

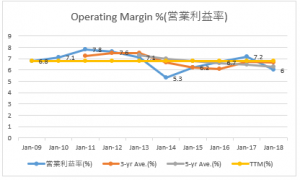

Operating Margin %(営業利益率)

- 営業利益率(10年平均):7.1%

2009年から過去10年平均の営業利益率は7.1%となっている。

2018年の営業利益率は前年7.2%から6.0%へ低下している。

毎年7%前後の営業利益率をターゲットは計上している。

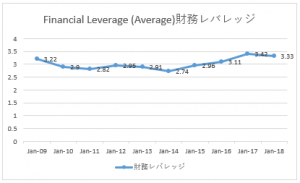

【TGT】ターゲットのROAとROE・財務レバレッジ

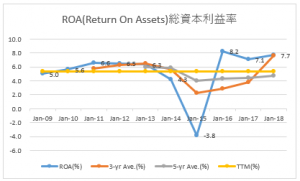

ROA(Return On Assets):総資本利益率

- ROA(10年平均):5.3%

2009年から過去10年平均のROAは5.3%となっている。

2018年のROAは前年7.1%から7.7%へ上昇している。

他の優良米国企業より低めであるが、薄利多売の小売り業界なので仕方がないところ。

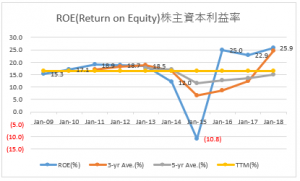

ROE(Return on Equity):株主資本利益率

- ROE(10年平均):16.3%

2009年から過去10年平均のROEは16.3%となっている。

2018年のROEは前年22.9%から25.9%へ上昇している。

財務レバレッジが低く安定していながらもここ数年は比較的高めのROEとなっている。

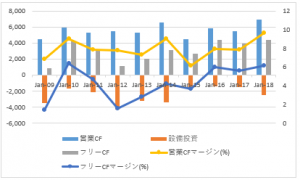

【TGT】ターゲットのキャッシュフロー

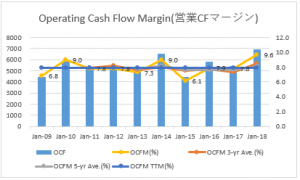

OCF:Operating Cash Flow(営業CF)

OCFM:Operating Cash Flow Margin(営業CFマージン)

- 営業キャッシュフローマージン(10年平均):7.9%

2009年から過去10年平均の営業キャッシュフローマージンは7.9%となっている。

2018年の営業キャッシュフローマージンは前年7.8%から9.6%へ上昇している。

売上の波はあれど営業キャッシュフローマージンは安定している。

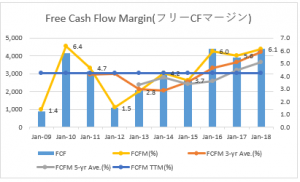

FCF:Free Cash Flow(フリーCF)

FCFM:Free Cash Flow Margin(フリーCFマージン)

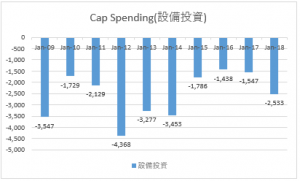

Cap Spending:設備投資

- フリーキャッシュフローマージン(10年平均):4.2%

2009年から過去10年平均のフリーキャッシュフローマージンは4.2%となっている。

2018年のフリーキャッシュフローマージンは前年5.6%から6.1%へ上昇している。

グラフにはないが2008年にはフリーキャッシュフローがマイナスになった時期もあった。

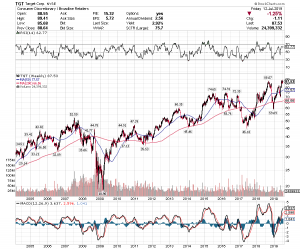

【TGT】ターゲットの株価チャート(過去15年)

株価変動のボラティリティは大きい。日用品を販売している小売りなので、ゆっくりと配当再投資を実施しながら資産を固めていく場合にポートフォリオに組み込む銘柄なのかもしれない。

なんといっても52年連続増配の配当王であるターゲットなので。