ダウコア10種はダウ構成銘柄から過去15年間減配していない銘柄の中から高配当10銘柄を選択する投資方法

ダウ10種を応用し、高配当を維持しながら増配を続ける企業群からポートフォリオを組み込む投資方法がある。

高配当戦略(1957年-2003年)

| 高配当戦略 | 年率リターン |

| S&P10種 | 15.69% |

| S&Pコア10種 | 15.68% |

| ダウ・コア10種 | 14.90% |

| ダウ10種 | 14.43% |

| ダウ30種 | 12.00% |

| S&P500 | 11.18% |

各高配当戦略に対する資産増加率(1957年に1000ドル投資した場合の2003年資産)

| 高配当戦略 | 1957年 | 2003年 | 資産増加率 |

| S&P10種 | $1,000 | $816,620 | 817倍 |

| S&Pコア10種 | $1,000 | $811,593 | 812倍 |

| ダウコア10種 | $1,000 | $548,750 | 549倍 |

| ダウ10種 | $1,000 | $493,216 | 493倍 |

| ダウ30種 | $1,000 | $183,460 | 183倍 |

| S&P500 | $1,000 | $130,768 | 131倍 |

ダウコア10種の高配当戦略は市場平均のベンチマークであるS&P500をトータルで4.19倍上回る。

高配当戦略(ダウコア10種)

長期投資する上で連続増配することがインカムゲインの最大化につながる。

そこで高配当で増配を続ける企業であれば、高配当が下落相場のプロテクターとなり株価も安定しやすい傾向がある。

15年の期間は少なくとも1度は景気後退を経験することで、景気で配当を増減する見せかけの高配当企業を振るいにかけることができる。

また、増配を継続している銘柄なため一定以上の配当率を維持することから、年末の銘柄入れ替えがダウ10種より少なく、キャピタルゲイン実現コストと売買コストを節減することが可能。

高配当かつ15年以上減配をしていない優良と認められているダウ30銘柄から10銘柄を選択することは長期投資によってきわめて重要と考えます。

S&P500が組成した1957年から2003年までの間、S&P500(11.18%)やダウ30(12.00%)の年率リターンを大きく上回っている。

ダウコア10種構成銘柄【2018年】

| ダウ・コア10種 | |||

| TICKER | 連続増配 | 配当利回 | 増配率 |

| Symbol | Yrs | (%) | 10-yr(%) |

| VZ | 13 | 4.46 | 3.5 |

| IBM | 22 | 3.91 | 14.7 |

| XOM | 35 | 3.68 | 8.4 |

| CVX | 30 | 3.45 | 6.7 |

| KO | 55 | 3.23 | 7.9 |

| PG | 61 | 3.00 | 7.2 |

| JNJ | 55 | 2.40 | 7.4 |

| MCD | 42 | 2.35 | 9.8 |

| WMT | 44 | 2.07 | 9.4 |

| MMM | 59 | 2.00 | 9.4 |

| 平均 | 42 | 3.06 | 8.4 |

【VZ】1997から2004年まで配当据え置き

- 【VZ】ベライゾン・コミュニケーションズ(電気通信)

- 【IBM】アイビーエム(情報技術)

- 【XOM】エクソン・モービル(エネルギー)

- 【CVX】シェブロン(エネルギー)

- 【KO】コカ・コーラ(生活必需品)

- 【PG】プロクター&ギャンブル(生活必需品)

- 【JNJ】ジョンソンエンドジョンソン(ヘルスケア)

- 【MCD】マクドナルド(一般消費財)

- 【WMT】ウォルマート(生活必需品)

- 【MMM】スリーエム(資本財)

ダウコア10種の平均配当利回りは3.06%と高く、高配当を享受しながら値上がりも期待できるポートフォリオとなります。

また、連続増配年数も10銘柄平均42年と長期にわたり配当を出し続ける超優良企業群となります。

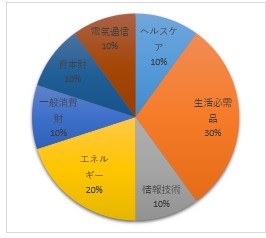

ダウコア10種セクター分類

このダウコア10種でセクター別にポートフォリオを構成した場合上記のようになる。

ダウ銘柄で連続増配企業を10社選んでもセクターがうまく分散されている。

米国株太郎はダウコア10種の考え方を大きく取り入れ、銘柄選択を行いポートフォリオに組み込んでいます。

ダウコア10種の10銘柄のうち9銘柄が米国株太郎保有銘柄となっている。

【VZ】ベライゾンは1997年から2004年まで配当据え置きであり15年減配なし銘柄としている。

2017年から株価が大きく上昇し配当利回りが低下した【CAT】キャタピラーがダウコア10種から外れ、【MMM】スリーエム(資本財)が組み込まれた。