ダウの犬(ダウ10種)とはダウ30種のうち配当利回りが高い10銘柄を毎年入れ替える高配当戦略

高配当利回り戦略のひとつに「ダウ10種」または「ダウの犬」と呼ばれ昔から優れた戦略として評価されている投資方法がある。

高配当戦略(1957年-2003年)

| 高配当戦略 | 年率リターン |

| S&P10種 | 15.69% |

| S&Pコア10種 | 15.68% |

| ダウ・コア10種 | 14.90% |

| ダウ10種 | 14.43% |

| ダウ30種 | 12.00% |

| S&P500 | 11.18% |

各高配当戦略に対する資産増加率(1957年に1000ドル投資した場合の2003年資産)

| 高配当戦略 | 1957年 | 2003年 | 資産増加率 |

| S&P10種 | $1,000 | $816,620 | 817倍 |

| S&Pコア10種 | $1,000 | $811,593 | 812倍 |

| ダウコア10種 | $1,000 | $548,750 | 549倍 |

| ダウ10種 | $1,000 | $493,216 | 493倍 |

| ダウ30種 | $1,000 | $183,460 | 183倍 |

| S&P500 | $1,000 | $130,768 | 131倍 |

ダウ10種の高配当戦略は市場平均のベンチマークであるS&P500をトータルで3.76倍上回る。

高配当戦略(ダウ10種)

ダウ10種とはダウ平均構成銘柄(ダウ30種)のうち配当利回りが最も高い10銘柄をある年の12月31日に購入し、それらを翌年いっぱい保有し、12月31日になったらその時点で配当利回りが最も高い10銘柄と入れ替えるというプロセスを繰り返す投資戦略のこと。

配当利回りが高い銘柄は株価が低迷していて投資家に人気がないことにより「ダウの負け犬」戦略とも呼ばれている。

S&P500を構成した1957年から2003年までの年率リターンはダウ30種及びベンチマークであるS&P500を上回るリターンを得ている。

これらの高配当戦略は好況時期による強気相場では成長株が株価をけん引するのでS&P500などのベンチマークよりパフォーマンスは悪くなる。

一方、弱気相場では株価下落によって配当利回りが高くなることで、投資家は割安と判断し買いを入れてくるため高配当が下落を受け止めるクッションとなる。

また、ダウ構成銘柄やS&P100などは時価総額が大きい超大型ディフェンシブ銘柄であることからその他の中小型株と比べて下落率が低い傾向にある。(リーマンショックによる【GM】破綻の例はあるが)

ダウ10種(ダウの犬)構成銘柄【2017年】

| ダウ10種 | |||

| TICKER | 連続増配 | 配当利回 | 増配率 |

| Symbol | Yrs | (%) | 10-yr(%) |

| VZ | 12 | 4.33 | 3.3 |

| PFE | 6 | 3.94 | 4.0 |

| CVX | 28 | 3.67 | 9.4 |

| BA | 5 | 3.65 | 13.8 |

| CSCO | 6 | 3.44 | – |

| KO | 54 | 3.38 | 9.0 |

| IBM | 21 | 3.37 | 20.4 |

| XOM | 34 | 3.32 | 9.7 |

| CAT | 22 | 3.32 | 12.4 |

| MRK | 5 | 3.19 | 1.9 |

| 平均 | 19 | 3.56 | 9.3 |

【CSCO】は2011年から配当開始

- 【VZ】ベライゾン・コミュニケーションズ(電気通信)

- 【PFE】ファイザー(ヘルスケア)

- 【CVX】シェブロン(エネルギー)

- 【BA】ボーイング(資本財)

- 【CSCO】シスコ・システムズ(情報技術)

- 【KO】コカ・コーラ(生活必需品)

- 【IBM】アイビーエム(情報技術)

- 【XOM】エクソン・モービル(エネルギー)

- 【CAT】キャタピラー(資本財)

- 【MRK】メルク(ヘルスケア)

ダウ10種の平均配当利回りは3.56%と高く、高配当を享受しながら値上がりも期待できるポートフォリオとなります。

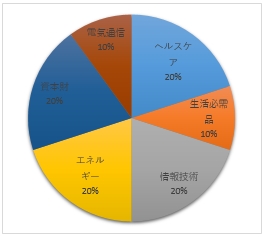

ダウ10種セクター分類

このダウ10種でセクター別にポートフォリオを構成した場合上記のようになる。

意外とセクターに分散しているようで安定しているように見える。

米国株太郎はポートフォリオを組む上でダウ10種だけでなくS&P10種(S&P100のうち高配当10銘柄)やダウ・コア10種(連続増配15年以上)、S&Pコア10種(連続増配15年以上)などを基軸として銘柄選択を行っている。