キャタピラーは世界首位の重機メーカーで高配当かつ24年連続増配銘柄

キャタピラーは建設機械や大型エンジンの米国大手メーカーで建設産業部門は建設用機械を製造し、バックホウローダー、スキッドステアローダ、ホイールローダ、トラック掘削機などを含む。資源産業部門は鉱山用の電動ショベル、ドラグライン、タイヤドーザ、電子制御装置、トンネル掘進機など、電気システム部門はレシプロエンジンやタービンを扱う。

世界首位の重機メーカーであるキャタピラーの柱は資源開発・建設業者向けの油圧ショベル、ブルドーザー、工業用エンジンなどを製造する。

部品交換や手厚いサポート体制を構築しており、アフターサービスも充実している。

ティッカーでもある【CAT】のブランドで親しまれる。

地域別売上は米国が主力であるが、海外も強い。ただ、新興国開拓は競争力で日韓勢に後れをとっている。日本では日立建機、コベルコ、コマツなどが建設機械業界では世界的に有名である。

不採算事業の整理・撤退によるコスト削減を推進中。

資源価格と連動性が高く、景気動向にも影響を受けやすい銘柄である。

2016年通期はアジア建機が堅調だが、石油価格や資源価格の低迷が響き数量減。生産合理化の効果発現でも、のれんの現存が追い打ちで純利益赤字転落。

ただ、2017年通期は石油価格、資源価格が底打ちし、北米主体に新興国の回復も見込む。

リストラでコスト圧縮し利益は反発する見通しとなっている。

キャタピラーの同業他社は【GE】ゼネラルエレクトリック【DE】ディーアなど。

採用インデックス

- ダウ30

- S&P100

- S&P500

- ラッセル1000

【CAT】Caterpillar Inc株価指標

2017年7月15日時点

PER:-倍

配当利回り:2.88%

増配年数:24年

最新情報→「YAHOO!FINANCE」

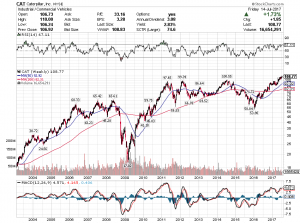

【CAT】キャタピラーの2016年株価チャート

2016年のキャタピラー株価は67.96ドルから92.74ドルとなっており+24.78ドル(+36.46%)のリターンであった。

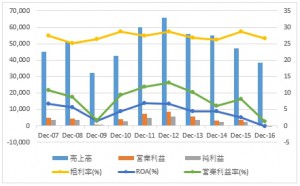

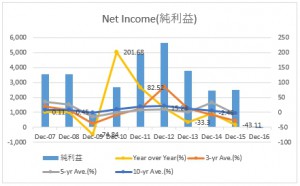

【CAT】キャタピラーの企業業績(10年)

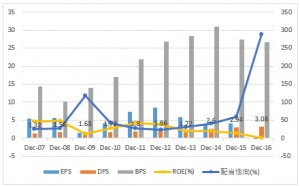

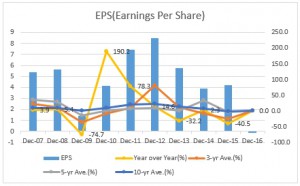

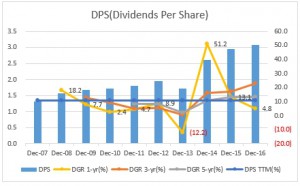

【CAT】キャタピラーのEPS・配当

2007年から過去10年平均のEPS+0.0%の上昇率であった。

2016年のEPSは-0.11ドルで前年比+0.0%の上昇率であった。(マイナスなので計測不能)

今後のキャタピラーEPSは2017年に3.08ドル、2018年に4.41ドルをアナリストは予想している。

2007年から過去10年平均の配当は11.0%の上昇率であった。

2016年の配当は3.1ドルで前年比+4.8%の上昇であった。

2017年8月に1.3%の増配でキャタピラーは24年連続増配となった。

2016年は後半までは株価軟調により5%超の配当利回りであったが、トランプ相場の株価上昇で配当利回りも3%を切ってきている。

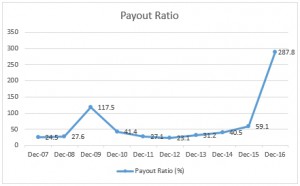

配当性向は、EPS増減が大きい影響で景気状況により変動が大きい。

2016年は前年の59.1%から287.8%へ上昇となった。2016年は異常値である。

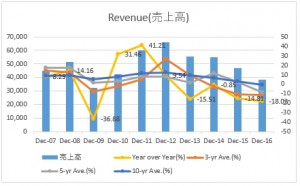

【CAT】キャタピラーの営業成績

2007年から過去10年平均の売上高は-0.74%の減少であった。

2016年の売上高は前年比-18.0%の下落率であった。

売上は2012年から下落基調にある。

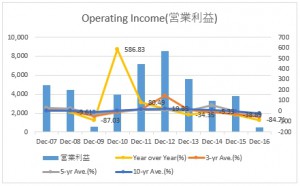

2007年から過去10年平均の営業利益は-20.47%の下落であった。

2016年の営業利益は前年比-84.74%の下落であった。

銃利益はマイナスにより計測不能である。

2016年のグロスマージンは前年の28.6%から26.5%へ下落した。

25%前後の数値であるグロスマージンをキャタピラーは達成している。

2007年から過去10年平均の営業利益率は8.1%となっている。

2016年の営業利益率は前年8.1%から1.3%へ下落している。

キャタピラーの営業利益率は10%前後で推移しており、2009年と2016年は大きく利益率を減らしている。

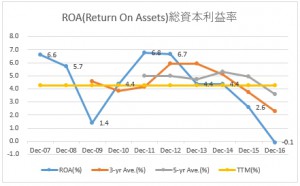

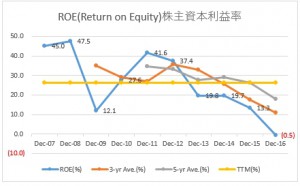

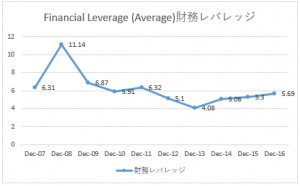

【CAT】キャタピラーのROAとROE

- ROA(Return On Assets):総資本利益率

- ROE(Return on Equity):株主資本利益率

- Financial Leverage:財務レバレッジ

2007年から過去10年平均のROAは4.3%となっている。

2016年のROAは前年2.6%から-0.1%へ下落している。

キャタピラーのROAは景気動向による影響が大きい。

2007年から過去10年平均のROEは26.3%となっている。

2016年のROEは前年13.3%から-0.5%へ下落している。

ROA,ROEともにキャタピラーは資本財セクターであることから景気や設備投資動向、資源価格などの外的要因の影響を大きく受けやすい。

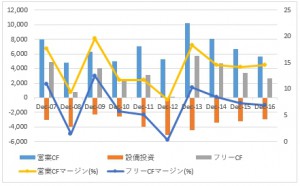

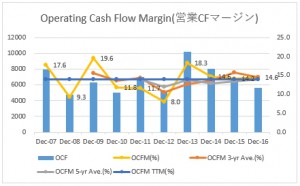

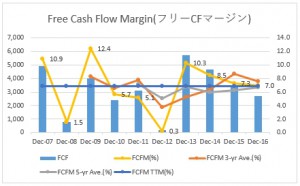

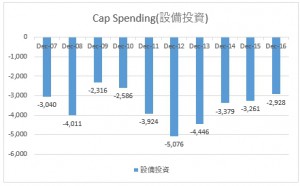

【CAT】キャタピラーのキャッシュフロー

- OCF:Operating Cash Flow(営業CF)

- OCFM:Operating Cash Flow Margin(営業CFマージン)

- FCF:Free Cash Flow(フリーCF)

- FCFM:Free Cash Flow Margin(フリーCFマージン)

- Cap Spending:設備投資

2007年から過去10年平均の営業キャッシュフローマージンは14.0%となっている。

2016年の営業キャッシュフローマージンは前年14.3%から14.6%へ上昇している。

2007年から過去10年平均のフリーキャッシュフローマージンは6.9%となっている。

2016年のフリーキャッシュフローマージンは前年7.3%から7.0%へ下落している。

売上低迷によりキャシュフローも低下傾向であるが、キャッシュフローマージンは何とか下落を抑えて堅持している。

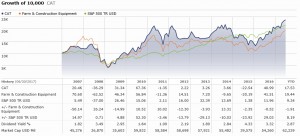

【CAT】キャタピラーの株価チャート(過去15年)、株価パフォーマンス(過去10年)

キャタピラーの株価変動率は大きいというイメージではあったが、よく見てみると過去10年間のパフォーマンスはS&P500をアウトパフォームしている。

連続増配銘柄であるため配当再投資を実施することで、一時的な含み損があるものの長期的には充分なリターンを得られるのではないかと感じた。

しかし米国株太郎は営業成績の増減を大きいキャタピラーよりその他の優良銘柄を長期投資の対象として選択すると思う。

ただ、短期的に見るならば景気連動型であるキャタピラーを短期売買の対象にしてもよいのではないだろうか。