キャタピラーは世界首位の重機メーカーで25年連続増配の配当貴族銘柄かつダウ30構成銘柄

キャタピラーは建設機械や大型エンジンの米国大手メーカーで、建設産業部門は建設用機械を製造し、バックホウローダー、スキッドステアローダ、ホイールローダ、トラック掘削機などを含む。

資源産業部門は鉱山用の電動ショベル、ドラグライン、タイヤドーザ、電子制御装置、トンネル掘進機など、電気システム部門はレシプロエンジンやタービンを扱う。

世界首位の重機メーカーであるキャタピラーの柱は資源開発・建設業者向けの油圧ショベル、ブルドーザー、工業用エンジンなどを扱う。

部品交換などの手厚いサポート体制も強みで、子会社を通じ金融商品事業も展開する。

ティッカーでもある【CAT】のブランドで親しまれる。

地域別売上は米国が主力だが、海外販売も強い。

ただ、新興国開拓はコスト競争力で日韓勢に遅れをとっている。不採算事業の整理・撤退によるコスト削減を推進しつつ合理化するが、資源価格と連動性が高く企業価値だけではない株価変動が発生する要因がある。

2017年通期は世界中で建設、資源・石油開発向けの需要回復が広がり販売が好調であった。

資産減損もなくコスト増を軽く吸収し営業利益は回復した。

ただ、税制改正による一時的な費用処理で純利益は低調であった。

2018年も全体的に需要回復を想定し、減税の恩恵も成長を後押しし利益は上向く見通しとなっている。

キャタピラーの同業他社は【6301】コマツ【DE】ディーア【CMI】カミンズ【TEX】テレックスなど。

ダウ30構成銘柄であり連続増配銘柄のキャタピラーは、資本財セクターで時価総額も比較的大きめであるため、ポートフォリオに組み込む投資家も多い。

採用インデックス

- ダウ30

- S&P100

- S&P500

【CAT】Caterpillar Inc株価指標

2019年2月3日時点

PER:12.76倍

配当利回り:2.58%

増配年数:25年

最新情報→「YAHOO!FINANCE」

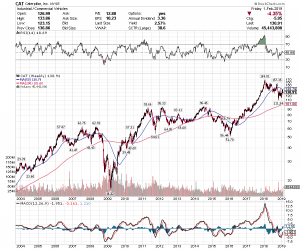

【CAT】キャタピラーの2017年株価チャート

2017年キャタピラーのパフォーマンスは+73.26%であった。

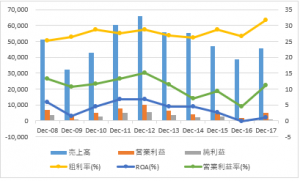

【CAT】キャタピラーの企業業績(10年)

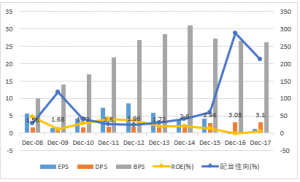

【CAT】キャタピラーのEPS・配当

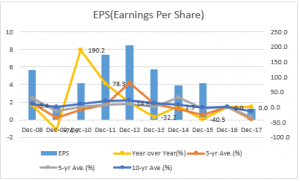

EPS(Earnings Per Share)一株あたり利益

- EPS成長率(10年平均):-13.5%

2008年から過去10年平均のEPSは-13.5%の変動率であった。

2017年のEPSは1.26ドルで前年比+0.00%の変動率であった。

今後のキャタピラーEPSは2018年に9.08ドル、2019年に10.46ドルを予想している。

キャタピラーのEPSは年度ごとにばらつきが大きい。

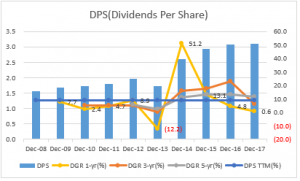

DPS(Dividends Per Share)一株当たり配当

DPS成長率(10年平均):9.0%

2008年から過去10年平均の配当は9.0%の上昇であった。

2017年の配当は3.1ドルで前年比+0.6%の上昇であった。

2018年の増配発表で25年連続増配となっている。

2013年に減配しているように見えるがソースはモーニングスターでミスがあるようです。

キャタピラー公式サイト「CATAPILLER DIVIDEND HISTORY」

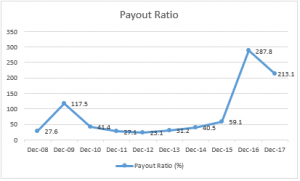

Payout Ratio 配当性向

配当性向とは、利益をどれだけ株主に配当するかという割合。 当期純利益に対して配当金支払額の占める割合の式で表される。

2017年は前年の287.8%から213.1%へ低下となった。

配当性向は数年極めて高い。

【CAT】キャタピラーの営業成績

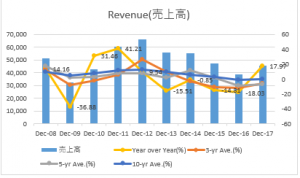

Revenue 売上高

- 売上成長率(10年平均):+0.11%

2008年から過去10年平均の売上高は+0.11%の変動率であった。

2017年の売上高は前年比+17.97%の変動率であった。

売上も2016年まで低下していたが、2017年は持ち直している。

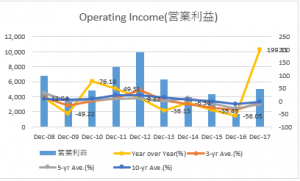

Operating Income 営業利益

- 営業利益成長率(10年平均):-1.79%

2008年から過去10年平均の営業利益は-1.79%の変動率であった。

2017年の営業利益は前年比+199.2%の変動率であった。

売上も2017年に低下していた営業利益が持ち直したように見える。

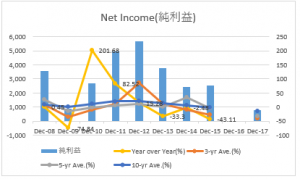

Net Income 純利益

純利益成長率(10年平均):-14.33%

2008年から過去10年平均の純利益は-14.33%の変動率であった。

マイナスの純利益だった2016年から2017年はプラスに転じている。

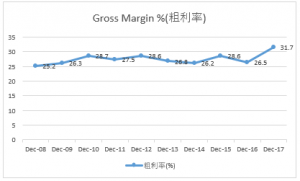

Gross Margin % 粗利率

グロスマージン(売上総利益率)は、収益性分析の指標の一つで、売上総利益の売上に対する構成比を表す指標で粗利率とも呼ばれる。企業が提供する商品またはサービスの競争力、販売力、製造効率を測るために利用される。

2017年のグロスマージンは前年の26.5%から31.7%へ上昇した。

キャタピラーの粗利率は30%前後で推移している。

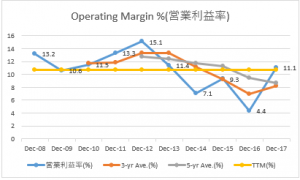

Operating Margin %(営業利益率)

- 営業利益率(10年平均):10.7%

2008年から過去10年平均の営業利益率は10.7%となっている。

2017年の営業利益率は前年4.4%から11.1%へ上昇している。

下落していた営業利益率も2017年は持ち直している。

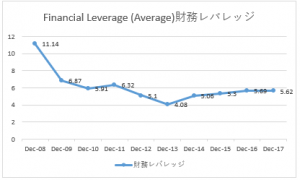

【CAT】キャタピラーのROAとROE・財務レバレッジ

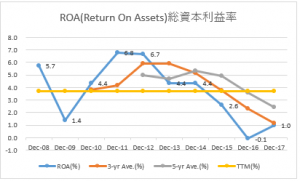

ROA(Return On Assets):総資本利益率

- ROA(10年平均):3.7%

2008年から過去10年平均のROAは3.7%となっている。

2017年のROAは前年-0.1%から1.0%へ上昇している。

低空飛行である。

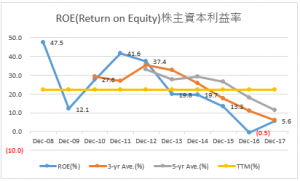

ROE(Return on Equity):株主資本利益率

- ROE(10年平均):22.4%

2008年から過去10年平均のROEは22.4%となっている。

2017年のROEは前年-0.5%から5.6%へ上昇している。

マイナスに転じたROEも2017年でプラス圏内まで戻している。

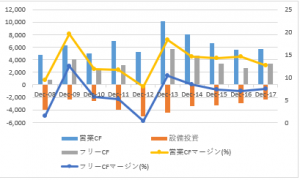

【CAT】キャタピラーのキャッシュフロー

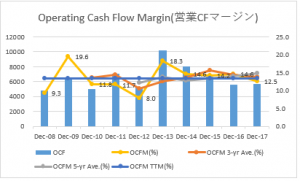

OCF:Operating Cash Flow(営業CF)

OCFM:Operating Cash Flow Margin(営業CFマージン)

- 営業キャッシュフローマージン(10年平均):13.4%

2008年から過去10年平均の営業キャッシュフローマージンは13.4%となっている。

2017年の営業キャッシュフローマージンは前年14.6%から12.5%へ低下している。

それなりに悪い利益率であってもキャッシュフローは米国企業らしくしっかりしている。

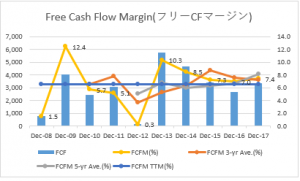

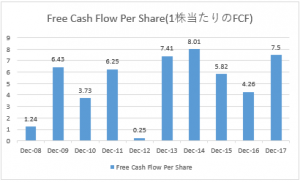

FCF:Free Cash Flow(フリーCF)

FCFM:Free Cash Flow Margin(フリーCFマージン)

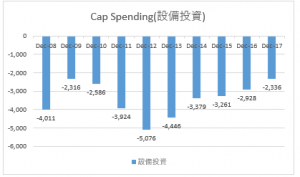

Cap Spending:設備投資

- フリーキャッシュフローマージン(10年平均):6.5%

2008年から過去10年平均のフリーキャッシュフローマージンは6.5%となっている。

2017年のフリーキャッシュフローマージンは前年7.0%から7.4%へ上昇している。

年ごとにばらつきがあるフリーキャッシュフローだが、何とかプラスで終わらせているところが歴史ある米国企業のプライドを感じる。

【CAT】キャタピラーの株価チャート(過去15年)

資本財セクターは景気の影響を良くも悪くも受けやすい。

キャタピラーに限らず株価のボラティリティは大きい。

ただ、その中でも連続増配企業にフォーカスを当てることで株価下落時にも心折れることなく配当再投資できるモチベーションが得られるだろう。

米国株太郎も資本財セクターは配当王のスリーエム【MMM】を少量持っているだけでポートフォリオに影響を及ぼさない程度に資本財セクターをとらえている。