プロクターアンドギャンブルは米国の消費財メーカー大手でP&Gブランド筆頭に多数の強力ブランドを有する連続増配銘柄かつダウ30銘柄

プロクター・アンド・ギャンブルは米国の一般消費財メーカー大手で主に「P&G」ブランド名で家庭用品、パーソナルケア用品、工業用製品の製造・販売に従事する。

大型小売店などを通じ、ヘアケア・スキンケア用品、電気かみそり、歯ブラシ・歯磨き粉、衣料用洗剤・消臭剤、紙おむつなどベビー用品など幅広い製品を世界中で販売する。

世界最大の日用品メーカーであるプロクターアンドギャンブルはP&Gとして知られ、多彩なブランドを展開し、21ブランドが年間販売額10億ドルを超える。

主要製品に洗剤類のアリエールやファブリーズ、ヘアケアのパンテーン、化粧品のSK-Ⅱ、ベビー用品のパンパース、髭剃り関連のジレットなどがある。

2016年に美容製品の一部を化粧品大手の米コティに売却した。

競争力高いブランドに選別実施した。モノ言う株主のトライアンが大株主、2017年末に委任状争い僅差で制しペルツ氏が役員就任し存在感を放つ。

株主還元も積極的で60年以上の連続増配記録を継続している配当王銘柄として知られる。

2018年7月~2018年12月期は為替の逆風あったが、美容中心に主力製品への値上げで横ばい圏となっている。

原料高が利益圧迫だが、販売費抑制し営業利益は微減であった。2019年6月通期も為替逆風を主力製品の値上げで補う。

プロクターアンドギャンブルの同業他社は【UN】ユニリーバ【NESN】ネスレ【JNJ】ジョンソンエンドジョンソン【PEP】ペプシコなど。

採用インデックス

- ダウ30

- S&P100

- S&P500

【PG】Procter & Gamble Co株価指標

2019年9月16日時点

PER:85.40倍

配当利回り:2.43%

増配年数:63年

最新情報→「YAHOO!FINANCE」

【PG】プロクターアンドギャンブル2018年株価チャート

2018年プロクターアンドギャンブルのパフォーマンスは+3.14%であった。

【PG】プロクターアンドギャンブルの企業業績(10年)

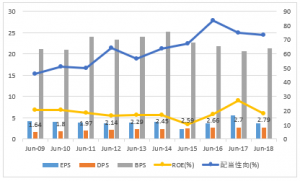

【PG】プロクターアンドギャンブルのEPS・配当

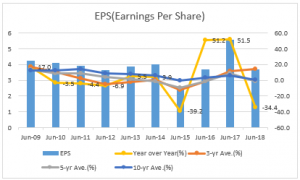

EPS(Earnings Per Share)一株あたり利益

- EPS成長率(10年平均):+0.1%

2009年から過去10年平均のEPSは+0.1%の変動率であった。

2018年のEPSは3.67ドルで前年比-34.4%の変動率であった。

今後のプロクターアンドギャンブルEPSは2019年に4.54ドル、2020年に4.86ドルを予想している。

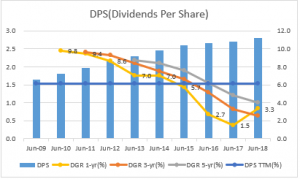

DPS(Dividends Per Share)一株当たり配当

- DPS成長率(10年平均):6.1%

2009年から過去10年平均の配当は+6.1%の上昇であった。

2018年の配当は2.8ドルで前年比+3.3%の上昇であった。

増配率は低下傾向にある。

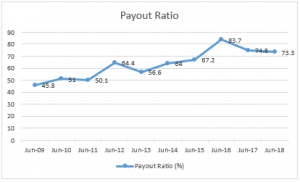

Payout Ratio 配当性向

配当性向とは、利益をどれだけ株主に配当するかという割合。 当期純利益に対して配当金支払額の占める割合の式で表される。

2017年は前年の74.8%から73.3%へ低下となった。

配当性向はEPS鈍化かつ連続増配が続いているため上昇傾向にある。

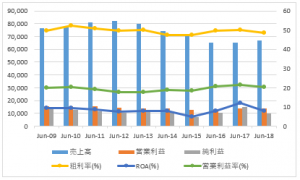

【PG】プロクターアンドギャンブルの営業成績

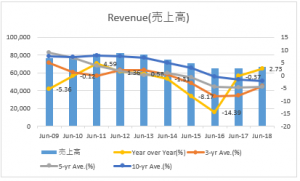

Revenue 売上高

- 売上成長率(10年平均):-2.2%

2009年から過去10年平均の売上高は-2.2%の下落であった。

2018年の売上高は前年比+2.73%の変動率であった。

不採算部門などの売却などで売り上げ減となっている。

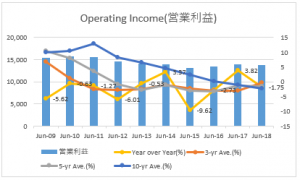

Operating Income 営業利益

- 営業利益成長率(10年平均):-2.17%

2009年から過去10年平均の営業利益は-2.17%の変動率であった。

2018年の営業利益は前年比-1.75%の低下であった。

競合他社のプライベートブランドの増加で低価格化の競争激化による影響がある。

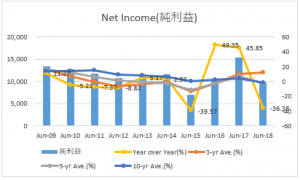

Net Income 純利益

純利益成長率(10年平均):-2.12%

2009年から過去10年平均の純利益は-2.12%の変動率であった。

2018年の純利益は前年比-36.38%の変動率であった。

売上自体が低下しているため、純利益低下も当然である。

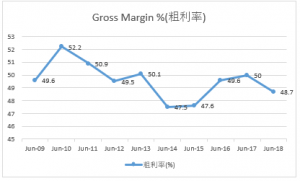

Gross Margin % 粗利率

グロスマージン(売上総利益率)は、収益性分析の指標の一つで、売上総利益の売上に対する構成比を表す指標で粗利率とも呼ばれる。企業が提供する商品またはサービスの競争力、販売力、製造効率を測るために利用される。

2018年のグロスマージンは前年の50.0%から48.7%へ低下した。

概ね50%前後で粗利率は安定している。

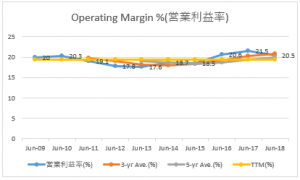

Operating Margin %(営業利益率)

- 営業利益率(10年平均):19.5%

2009年から過去10年平均の営業利益率は19.5%となっている。

2018年の営業利益率は前年21.5%から20.5%へ減少している。

営業利益率は安定した数値を毎年計上している。

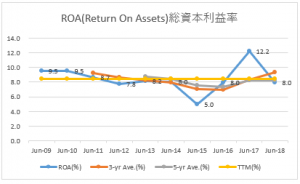

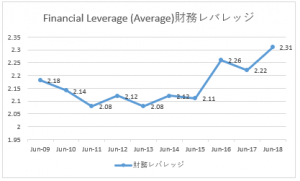

【PG】プロクターアンドギャンブルのROAとROE・財務レバレッジ

ROA(Return On Assets):総資本利益率

- ROA(10年平均):8.5%

2009年から過去10年平均のROAは8.5%となっている。

2018年のROAは前年12.2%から8.0%へ低下している。

ROA確保もしっかりしている。

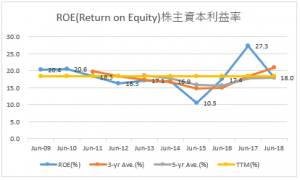

ROE(Return on Equity):株主資本利益率

- ROE(10年平均):18.3%

2009年から過去10年平均のROEは18.3%となっている。

2018年のROEは前年27.3%から18.0%へ低下している。

年によってはばらつきあるが、高い次元のROEを実現している。

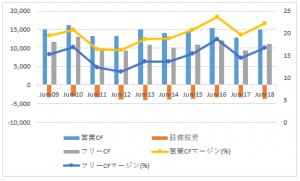

【PG】プロクターアンドギャンブルのキャッシュフロー

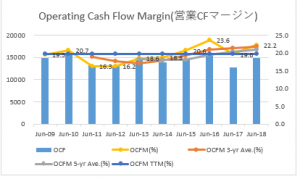

OCF:Operating Cash Flow(営業CF)

OCFM:Operating Cash Flow Margin(営業CFマージン)

- 営業キャッシュフローマージン(10年平均):19.6%

2009年から過去10年平均の営業キャッシュフローマージンは19.6%となっている。

2018年の営業キャッシュフローマージンは前年19.0%から22.2%へ上昇している。

キャッシュフローの金額は低下もマージンは高い水準を維持している。これは、収益率が高い事業を多数もっていることで、安定したキャッシュを確保できていることが所以だろう。

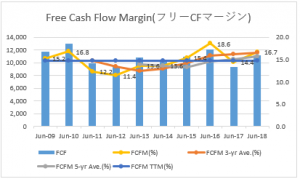

FCF:Free Cash Flow(フリーCF)

FCFM:Free Cash Flow Margin(フリーCFマージン)

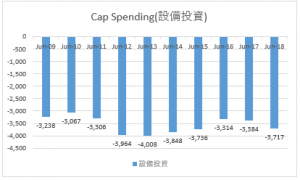

Cap Spending:設備投資

- フリーキャッシュフローマージン(10年平均):14.8%

2009年から過去10年平均のフリーキャッシュフローマージンは14.8%となっている。

2018年のフリーキャッシュフローマージンは前年4.3%から3.7%へ低下している。

超優良企業のキャッシュフローマージンですな。

【PG】プロクターアンドギャンブルの株価チャート(過去15年)

プライベートブランドの急速な追い上げで、価格重視な消費者が流れ、ブランド力低下も懸念されていることで、株価がナーバスになる展開も散見されるが、十分なキャッシュフローで先が読める収支を確保できている商品群が並ぶプロクターアンドギャンブルは今後も成長鈍化は別として永続して利益を齎す企業と考えポートフォリオに組み込んでいる。

2015年には上記プライベートブランドの台頭でオワコン扱いされていたが、選択と集中のブランドで企業価値を向上させ生き抜いていく企業だろう。

63年連続の配当王であり、正にコカコーラなどと並びキングの称号に相応しい企業ではないだろうか。