エクソンモービルは6大メジャーのひとつでエクソンとモービルが合併した高配当で連続増配の配当貴族銘柄

エクソン・モービルは米国最大手のエネルギー会社で原油と天然ガスの探鉱と生産のほか、石油製品の製造、原油・天然ガス・石油製品の輸送などのエネルギー関連事業を手掛ける。

また、オレフィン、芳香族化合物、ポリエチレン、ポリプロピレンプラスチックなどの石油化学品の製造のほか、発電事業にも出資している。

世界最大級の石油会社であるエクソンモービルはロックフェラーの系譜を引く老舗で6大メジャーの1つである。

1999年にエクソンとモービルが合併し巨大化した。

規模を活かした設備投資や採掘・開発権の獲得により基盤を強化している。

石油・ガスの探査・生産・燃料・化学品の精製・販売等を展開する垂直統合型となっている。

上流工程が利益の大半を稼ぎ、下流は全体の下支え役になる構造である。

バーミヤン盆地増産やメキシコ湾岸地域の精製・化学部門など、今後5年間に米国内で350億ドル投資方針を掲げている。

石油枯渇や環境汚染対策が長期的な課題であるが、市場状況に応じ対応できるスケールをもった企業である。

2017年は上流部門の非米国が好調で大幅増益を牽引し、米国内は赤字縮小となった。

また、下流部門もしっかりと下支えしていた。

税制改正の一時的な戻し益が上乗せされ純利益2.5倍となった。2018年も上流部門が非米国中心に好調維持、米国も黒字回復し、営業利益はさらに回復の見通しとなっている。

エクソンモービルの同業他社は【CVX】シェブロン【RDS.B】ロイヤルダッチシェル【BP】BP【COP】コノコフィリップス【TOT】トタルなど。

配当貴族銘柄であり、ダウ30構成銘柄の巨大石油会社であるエクソンモービルは高配当であり長期投資に適した銘柄でもある。

採用インデックス

- ダウ30

- S&P100

- S&P500

【XOM】Exxon Mobil Corp株価指標

2018年12月2日時点

PER:14.62倍

配当利回り:4.15%

増配年数:36年

最新情報→「YAHOO!FINANCE」

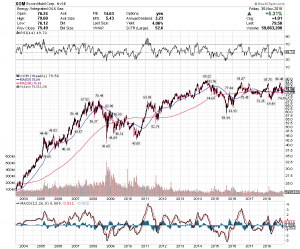

【XOM】エクソンモービルの2017年株価チャート

2017年エクソンモービルのパフォーマンスは-3.94%であった。

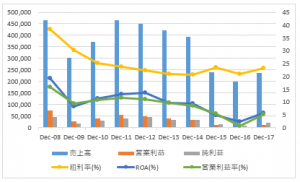

【XOM】エクソンモービルの企業業績(10年)

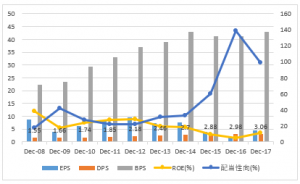

【XOM】エクソンモービルのEPS・配当

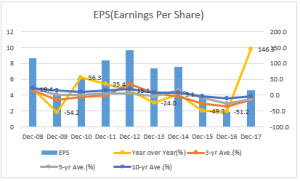

EPS(Earnings Per Share)一株あたり利益

- EPS成長率(10年平均):-4.4%

2008年から過去10年平均のEPSは-4.4%の変動率であった。

2017年のEPSは4.63ドルで前年比+146.5%の変動率であった。

今後のエクソンモービルEPSは2018年に4.50ドル、2019年に4.61ドルを予想している。

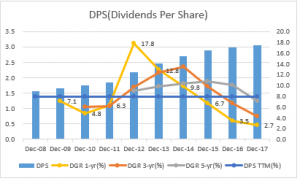

DPS(Dividends Per Share)一株当たり配当

DPS成長率(10年平均):2.7%

2008年から過去10年平均の配当は2.7%の上昇であった。

2017年の配当は3.1ドルで前年比+2.7%の上昇であった。

2018年の増配発表で36年連続増配となっている。

原油価格が近年乱高下しており、増配率低下の一因となっているが、着実に36年連続増配と配当貴族銘柄としてエクソンモービルの株主に配当という形で資産増加に寄与してくれている。

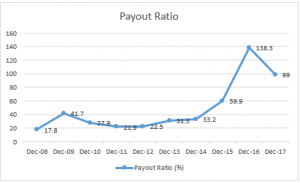

Payout Ratio 配当性向

配当性向とは、利益をどれだけ株主に配当するかという割合。 当期純利益に対して配当金支払額の占める割合の式で表される。

2017年は前年の138.3%から99.0%へ低下となった。

配当性向は高い。増配率は低くとも今後も継続して配当を出し続ける企業理念は継続するのではないかと感じる。

原油価格に左右されるものの、EPS向上が今後の経営として急務なのではないだろうか。

【XOM】エクソンモービルの営業成績

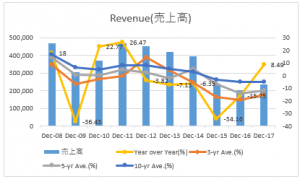

Revenue 売上高

- 売上成長率(10年平均):-5.2%

2008年から過去10年平均の売上高は-5.2%の変動率であった。

2017年の売上高は前年比+8.49%の変動率であった。

昨今の原油安影響にて売上は落ち込んでいる。

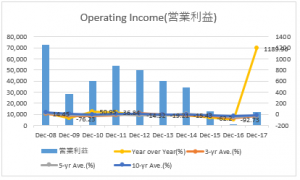

Operating Income 営業利益

- 営業利益成長率(10年平均):-19.34%

2008年から過去10年平均の営業利益は-19.34%の変動率であった。

2017年の営業利益は前年比+1189%の変動率であった。

2016年が悪すぎたので上昇傾向に向かえばよいのだが。

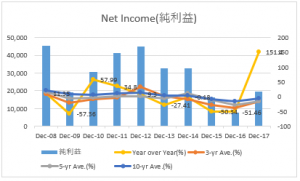

Net Income 純利益

純利益成長率(10年平均):-6.97%

2008年から過去10年平均の純利益は-6.97%の変動率であった。

2017年の純利益は前年比+151%の変動率であった。

エクソンモービルの純利益も原油価格によって毎年左右されやすい。

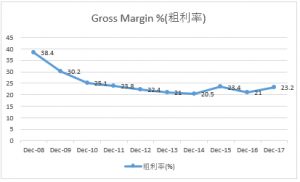

Gross Margin % 粗利率

グロスマージン(売上総利益率)は、収益性分析の指標の一つで、売上総利益の売上に対する構成比を表す指標で粗利率とも呼ばれる。企業が提供する商品またはサービスの競争力、販売力、製造効率を測るために利用される。

2017年のグロスマージンは前年の21.0%から23.2%へ上昇した。

ここのところ5年間は、20%前後で落ち着いており、エクソンモービルの効率が下がっているわけではなさそうである。

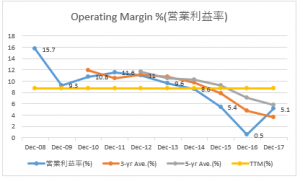

Operating Margin %(営業利益率)

- 営業利益率(10年平均):8.8%

2008年から過去10年平均の営業利益率は8.8%となっている。

2017年の営業利益率は前年0.5%から5.1%へ上昇している。

営業利益率も石油精製品などの製造コストに大きな差は生まれにくいため、原油価格に左右される

【XOM】エクソンモービルのROAとROE・財務レバレッジ

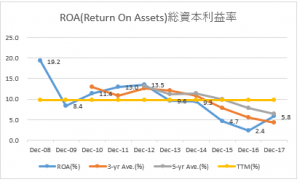

ROA(Return On Assets):総資本利益率

- ROA(10年平均):9.7%

2008年から過去10年平均のROAは9.7%となっている。

2017年のROAは前年2.4%から5.8%へ上昇している。

もう少しROAを上昇させてもらいたいところ。

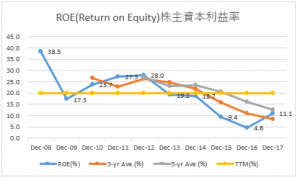

ROE(Return on Equity):株主資本利益率

- ROE(10年平均):19.8%

2008年から過去10年平均のROEは19.8%となっている。

2017年のROEは前年4.6%から11.1%へ上昇している。

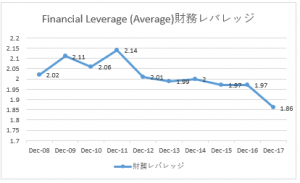

平均割れなるも財務レバレッジを低下させながらROE上昇を齎している経営としては評価される内容だろう。

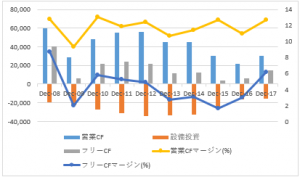

【XOM】エクソンモービルのキャッシュフロー

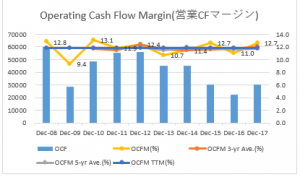

OCF:Operating Cash Flow(営業CF)

OCFM:Operating Cash Flow Margin(営業CFマージン)

- 営業キャッシュフローマージン(10年平均):11.8%

2008年から過去10年平均の営業キャッシュフローマージンは11.8%となっている。

2017年の営業キャッシュフローマージンは前年11.0%から12.7%へ上昇している。

エクソンモービルの営業キャッシュフローマージンは安定している。

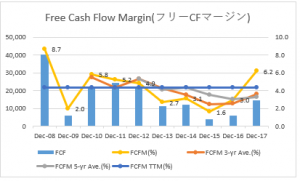

FCF:Free Cash Flow(フリーCF)

FCFM:Free Cash Flow Margin(フリーCFマージン)

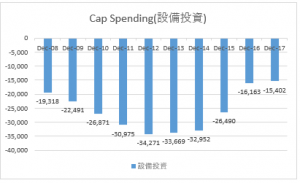

Cap Spending:設備投資

- フリーキャッシュフローマージン(10年平均):4.3%

2008年から過去10年平均のフリーキャッシュフローマージンは4.3%となっている。

2017年のフリーキャッシュフローマージンは前年3.0%から6.2%へ上昇している。

大幅な原油安も落ち着き、収支改善に向かう傾向もあり、設備投資も限定的に抑えていることから事業拡大に歯止めをかけている状況だろう。

【XOM】エクソンモービルの株価チャート(過去15年)

近年大きく株価を上昇することはなく、停滞気味である。

連続増配の配当貴族であり、時価総額も大きいことで、エネルギーセクターにおいての経営力は抜きんでており、石油枯渇など一般的懸念もあるが、将来的事業や株主に厚い配当を齎すことで長期リターンを得られやすい銘柄のひとつなのではないだろうか。