バイオ製薬大手のアッヴィは配当再投資を通じて大きなリターンを得られるアボットラボラトリーズから分社化した高配当銘柄

アッヴィは米国の研究開発型バイオ医薬品企業で、主にC型肝炎、神経学、免疫学、腫瘍学、慢性腎疾患および女性の疾患などの分野における医薬品の開発に取り組む。

アボット・ラボラトリーズの研究開発医薬品部門の分離独立に伴い2013年度に設立。主力製品はリウマチ性関節炎や乾癬治療薬「ヒュミラ」などをラインナップおして揃える。

バイオ製薬大手のアッヴィは2013年にアボットラボラトリーズから分離したシーゲル銘柄。

主力は抗リウマチ治療薬のヒュミラである。免疫疾患、腫瘍学、ウィルス感染・C型肝炎、神経系が重点領域。

2015年にがん治療薬のファーマサイクリック社を210億ドルで買収し、血液がん治療薬インブルビカを獲得して、がん領域を補完した。

ウパダシチニブが米FDAよりアトピー性皮膚炎の画期的治療薬指定を取得。

米国内で今後5年間に25億ドルの投資計画をもっている。

2017年通期は、主柱のヒュミラが国内外ともに順調に拡大。買収した子会社のインブルビカも急成長し、HCV減少補う。

ただ、コスト税負担増により純利益は減少した。

2018年もヒュミラ、インブルビカ伸長続く。新薬も徐々に稼働し、税制改革の恩恵もあり、純益売王の見通しとなっている。

アッヴィの同業他社は【ABT】アボットラボラトリーズ【AMGN】アムジェン【MRK】メルク【GILD】ギリアドサイエンシズ【PFE】ファイザーなど。

分社化したものの、その後も増配継続し、アボットラボラトリーズから継承している連続増配を続けている。

高配当でもあり、配当再投資に適した銘柄である。

採用インデックス

- S&P100

- S&P500

【ABBV】AbbVie Inc株価指標

2018年9月1日時点

PER:23.82倍

配当利回り:3.97%

増配年数:6年

最新情報→「YAHOO!FINANCE」

【ABBV】アッヴィの2017年株価チャート

2017年アッヴィのパフォーマンスは+58.53%であった。

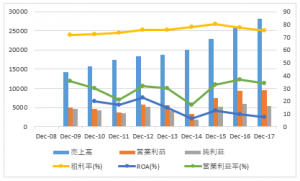

【ABBV】アッヴィの企業業績(10年)

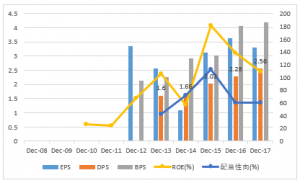

【ABBV】アッヴィのEPS・配当

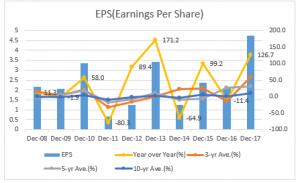

EPS(Earnings Per Share)一株あたり利益

- EPS成長率(10年平均):-%

2008年から過去10年平均のEPSは2013年上場により未計測です。

2017年のEPSは3.30ドルで前年比-9.1%の変動率であった。

今後のアッヴィEPSは2018年に7.49ドル、2019年に8.74ドルを予想している。

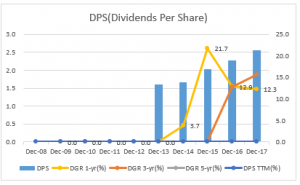

DPS(Dividends Per Share)一株当たり配当

DPS成長率(10年平均):-%

2008年から過去10年平均の配当は2013年上場により未計測。

2017年の配当は2.6ドルで前年比+12.3%の上昇であった。

【ABT】アボットラボラトリーズ時代からの連続増配も継続しており、今後も毎年増配が期待させる。

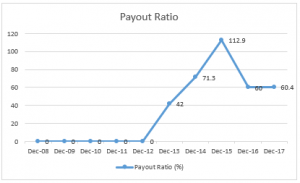

Payout Ratio 配当性向

配当性向とは、利益をどれだけ株主に配当するかという割合。 当期純利益に対して配当金支払額の占める割合の式で表される。

2017年は前年の60.0%から60.4%へ上昇となった。

配当という形で株主還元する経営方針はスピンアウト後も変わらないようだ。

【ABBV】アッヴィの営業成績

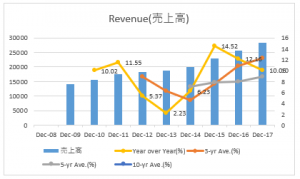

Revenue 売上高

- 売上成長率(10年平均):-%

2008年から過去10年平均の売上高は2013年上場により未計測。

2017年の売上高は前年比+10.0%の上昇であった。

着実に売り上げが伸びてきている。

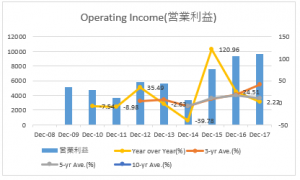

Operating Income 営業利益

- 営業利益成長率(10年平均):-%

2008年から過去10年平均の営業利益は2013年上場により未計測。

2017年の営業利益は前年比+2.20%の上昇であった。

しっかり収益を上げている。

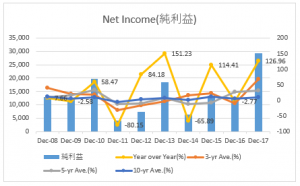

Net Income 純利益

純利益成長率(10年平均):-%

2008年から過去10年平均の純利益は2013年上場により未計測。

2017年の純利益は前年比-10.82%の低下であった。

純利益の変動幅が年度ごとに大きい印象である。

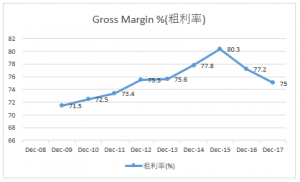

Gross Margin % 粗利率

グロスマージン(売上総利益率)は、収益性分析の指標の一つで、売上総利益の売上に対する構成比を表す指標で粗利率とも呼ばれる。企業が提供する商品またはサービスの競争力、販売力、製造効率を測るために利用される。

2017年のグロスマージンは前年の77.2%から75.0%へ低下した。

依然高い水準の粗利率である。

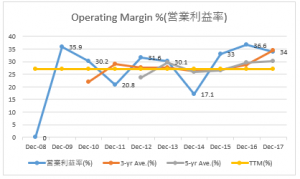

Operating Margin %(営業利益率)

- 営業利益率(10年平均):26.9%

2008年から過去10年平均の営業利益率は26.9%となっている。

2017年の営業利益率は前年36.6%から34.0%へ低下ている。

アッヴィの営業利益率は毎年十分高い。

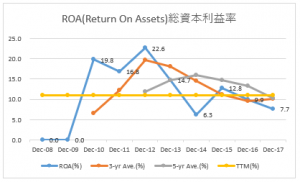

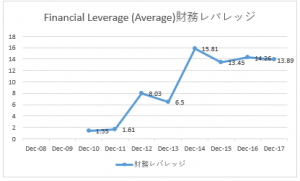

【ABBV】アッヴィのROAとROE・財務レバレッジ

ROA(Return On Assets):総資本利益率

- ROA(10年平均):11.1%

2008年から過去10年平均のROAは11.1%となっている。

2017年のROAは前年9.9%から7.7%へ低下している。

若干ROAが低下傾向にあるのが気になるところではある。

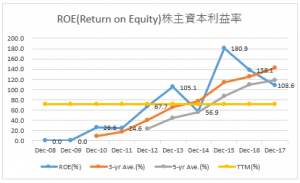

ROE(Return on Equity):株主資本利益率

- ROE(10年平均):70.8%

2008年から過去10年平均のROEは70.8%となっている。

2017年のROEは前年138.1%から108.6%へ低下している。

若干財務レバレッジが高いところであるが、資金を効率的に利用しROEを高い水準にしている。

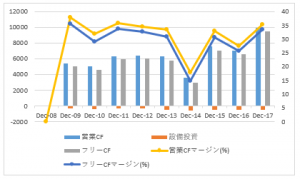

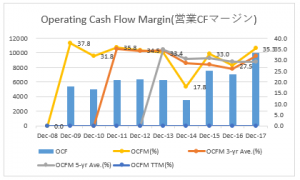

【ABBV】アッヴィのキャッシュフロー

OCF:Operating Cash Flow(営業CF)

OCFM:Operating Cash Flow Margin(営業CFマージン)

- 営業キャッシュフローマージン(10年平均):-%

2008年から過去10年平均の営業キャッシュフローマージンは2013年上場により未計測。

2017年の営業キャッシュフローマージンは前年27.5%から35.5%へ上昇している。

製薬会社だけに高いキャッシュフローである。

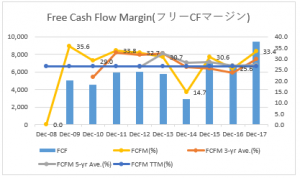

FCF:Free Cash Flow(フリーCF)

FCFM:Free Cash Flow Margin(フリーCFマージン)

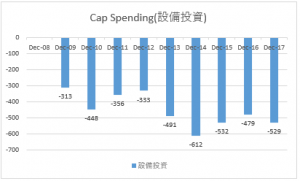

Cap Spending:設備投資

- フリーキャッシュフローマージン(10年平均):26.6%

2008年から過去10年平均のフリーキャッシュフローマージンは26.6%となっている。

2017年のフリーキャッシュフローマージンは前年25.6%から33.4%へ上昇している。

アッヴィのフリーキャッシュフローは潤沢である。

【ABBV】アッヴィの株価チャート(過去15年)

株価は2013年からの上場後となっている。

増配もスピンアウト後も継続しており、株価もしっかりと上昇していることから、高配当とキャピタルゲインを享受できる銘柄と思われる。

しかし、ボラティリティも高めなのでABBV一本釣りは厳しいところ。

シーゲル銘柄とひとつでアボットラボラトリーズにおいては、ジェレミー・シーゲル著「株式投資の未来」によると1957年から2003年の間S&P500は10.85%の年率リターンに対しアッヴィ(アボットラボラトリー)は16.51%の年率リターンを叩き出している。

ただ、長期投資と見たうえでポートフォリオに組み込む企業としては良い銘柄だろう。