フィリップモリスはマルボロブランドで米国を除く世界展開をしているタバコ会社で長期の株式市場で年率平均リターン19.75%を叩き出している長期投資に適した銘柄

フィリップモリスインターナショナルはたばこを製造・販売する企業で、「マールボロ」、「メリット」、「パーラメント」、「バージニア・スリム」、「フィリップ・モリス」、「ラーク」、パイプたばこ「ボンド・ストリート」などの国際的ブランドのほか、「ダイアナ」、「アソス」、「f6」、「オプティマ」、「チャンピオン」、「モーベン・ゴールド」、「ベルモント」などの地域ブランドを180カ国で展開している。

フィリップモリスは世界最大級のたばこ会社で32か国で48の生産施設を運営している大手企業である。

2008年に米アルトリアグループの米国外事業が分離して設立した。

世界売上首位ぼMarboroをはじめ、世界トップ15銘柄のうち6銘柄を保有している。

ただ、各国の規制や税制に左右されやすく、訴訟リスクや為替の影響も大きい。

今後は比較的喫煙率が高い国や新興市場の深耕がカギとなる。

2014年より登場した、電子たばこiQOSや無煙たばこ、リスク低減の次世代たばこ等代替品開発も手掛ける。

2017年のたばこ出荷数は、世界的なタバコ離れ反映し全地域で減少。

ただ、日本に続き韓国でもiQOSが伸長し、たばこの落ち込み補い増収であった。

2018年もFDA問題などもあり苦戦する可能性ある。iQOSは引き続き日韓での高成長を予想し、欧州でもiQOS浸透を期待している。

フィリップモリスの同業他社は【BTI】ブリティッシュアメリカンタバコ【MO】アルトリア【LON】インペリアルブランズ【TYO】日本たばこ産業など。

ジェレミー・シーゲル著「株式投資の未来」によると1957年から2003年の間S&P500は10.85%の年率リターンに対しフィリップモリスは19.75%の年率リターンを叩き出している。

採用インデックス

- S&P100

- S&P500

【PM】Philip Morris International Inc株価指標

2018年12月26日時点

PER:15.35倍

配当利回り:6.91%

増配年数:11年

最新情報→「YAHOO!FINANCE」

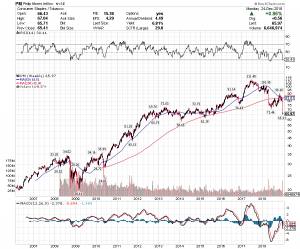

【PM】フィリップモリスインターナショナルの2017年株価チャート

2017年フィリップモリスのパフォーマンスは+20.09%であった。

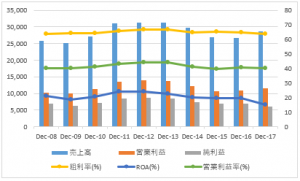

【PM】フィリップモリスインターナショナルの企業業績(10年)

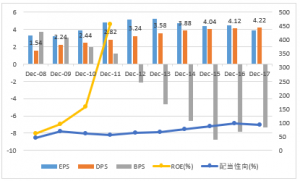

【PM】フィリップモリスインターナショナルのEPS・配当

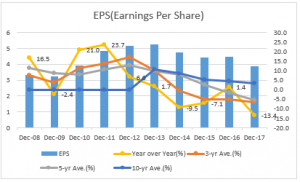

EPS(Earnings Per Share)一株あたり利益

- EPS成長率(10年平均):+3.1%

2008年から過去10年平均のEPSは+3.1%の変動率であった。

2017年のEPSは3.88ドルで前年比-13.4%の変動率であった。

今後のフィリップモリスEPSは2018年に5.27ドル、2019年に5.85ドルを予想している。

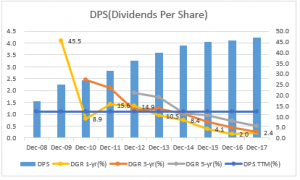

DPS(Dividends Per Share)一株当たり配当

DPS成長率(10年平均):12.5%

2008年から過去10年平均の配当は12.5%の上昇であった。

2017年の配当は4.2ドルで前年比+2.4%の上昇であった。

2018年の増配発表で11年連続増配となっている。

増配率は低下傾向にあるが、高配当であることは健在である。

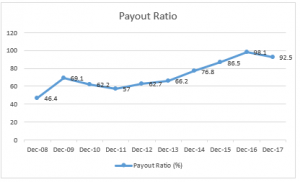

Payout Ratio 配当性向

配当性向とは、利益をどれだけ株主に配当するかという割合。 当期純利益に対して配当金支払額の占める割合の式で表される。

2017年は前年の98.1%から92.5%へ低下となった。

配当性向は高い水準であるが、参入障壁が高く大きな設備投資も少ないことから利益の大半を株主還元している企業である。

【PM】フィリップモリスインターナショナルの営業成績

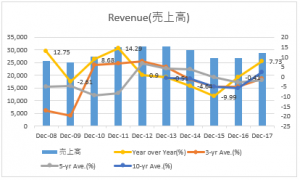

Revenue 売上高

- 売上成長率(10年平均):+2.35%

2008年から過去10年平均の売上高は+2.35%の変動率であった。

2017年の売上高は前年比-1.16%の変動率であった。

米国外比率100%の企業なので為替の影響を受ける。

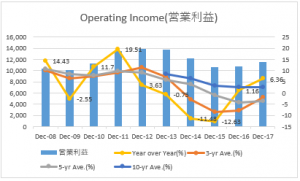

Operating Income 営業利益

- 営業利益成長率(10年平均):+2.45%

2008年から過去10年平均の営業利益は+2.45%の変動率であった。

2017年の営業利益は前年比+6.36%の変動率であった。

為替の影響は否めないがしっかり営業利益を確保している。

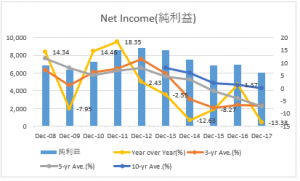

Net Income 純利益

純利益成長率(10年平均):+0.01%

2008年から過去10年平均の純利益は+0.01%の変動率であった。

2017年の純利益は前年比-13.38%の変動率であった。

純利益は若干低下傾向にある。

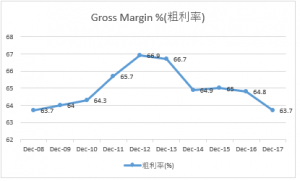

Gross Margin % 粗利率

グロスマージン(売上総利益率)は、収益性分析の指標の一つで、売上総利益の売上に対する構成比を表す指標で粗利率とも呼ばれる。企業が提供する商品またはサービスの競争力、販売力、製造効率を測るために利用される。

2017年のグロスマージンは前年の64.8%から63.7%へ低下した。

安定して65%前後で高いグロスマージンを得ている。

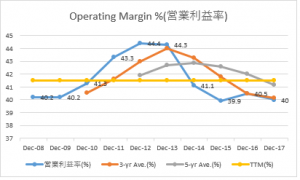

Operating Margin %(営業利益率)

- 営業利益率(10年平均):41.5%

2008年から過去10年平均の営業利益率は41.5%となっている。

2017年の営業利益率は前年40.5%から40.0%へ低下している。

こちらも景気に左右されにくい業界なので営業利益率は年度によってばらつきは少なく安定して高いレベルを維持している。

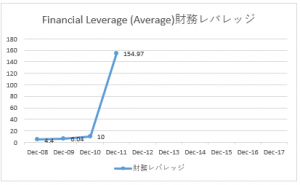

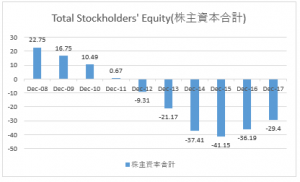

【PM】フィリップモリスインターナショナルのROAとROE・財務レバレッジ

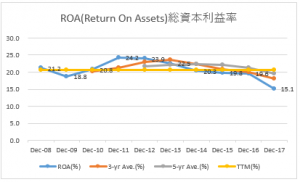

ROA(Return On Assets):総資本利益率

- ROA(10年平均):20.6%

2008年から過去10年平均のROAは20.6%となっている。

2017年のROAは前年19.6%から15.1%へ低下している。

2017年は低下しているが、毎年20%前後のROAを安定的に計上している。

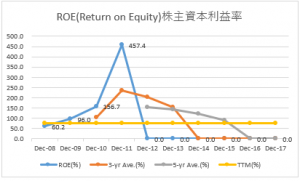

ROE(Return on Equity):株主資本利益率

- ROE(10年平均):-%

2008年から過去10年平均のROEは債務過多により未計測となっている。

本来ならば債務超過ということになるが、実際は景気に左右されず安定してタバコの収益が見込めることができるからであろう。

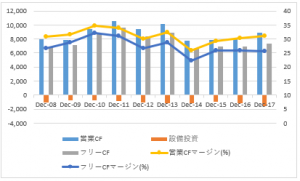

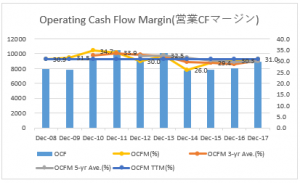

【PM】フィリップモリスインターナショナルのキャッシュフロー

OCF:Operating Cash Flow(営業CF)

OCFM:Operating Cash Flow Margin(営業CFマージン)

- 営業キャッシュフローマージン(10年平均):31.0%

2008年から過去10年平均の営業キャッシュフローマージンは31.0%となっている。

2017年の営業キャッシュフローマージンは前年30.3%から31.0%へ上昇している。

素晴らしく高い営業キャッシュフローマージンを安定して計上している。

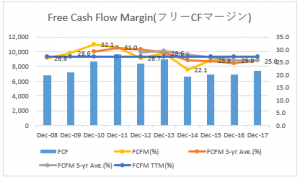

FCF:Free Cash Flow(フリーCF)

FCFM:Free Cash Flow Margin(フリーCFマージン)

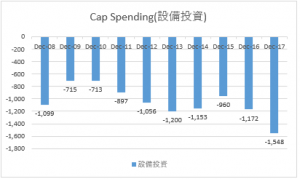

Cap Spending:設備投資

- フリーキャッシュフローマージン(10年平均):27.3%

2008年から過去10年平均のフリーキャッシュフローマージンは27.3%となっている。

2017年のフリーキャッシュフローマージンは前年25.9%から25.6%へ低下している。

フィリップモリスのフリーキャッシュフローマージンは極めて高い。そして安定している。

喫煙率が下がれどその分商品価格を上げることで買ってくれる消費者がいることと、新規参入の障壁が高いため寡占状態となっていることが大きな理由だろう。

そして古い技術で安く製造できるため設備投資に費用がかからないことが重要である。

ただ、iQOSなどの加熱式たばこ開発費用が嵩む可能性もあるため注視していく必要がある。

【PM】フィリップモリスインターナショナルの株価チャート(過去15年)

株価は最近軟調傾向にあるが、高配当でありアルトリアからスピンオフ後も連続増配を続けていることから、高配当かつ配当再投資を実施していくことで高いパフォーマンスを得られるのではないかと考えている。

ジェレミー・シーゲル著「株式投資の未来」によると1957年から2003年の間S&P500は10.85%の年率リターンに対しフィリップモリスは19.75%の年率リターンを叩き出している。

1957年から2003年までのフィリップモリスは年率リターン19.75%,EPS成長率14.75%,平均PER13.13倍,配当利回り4.07%であった。

直近の悪いニュースに振り回されず、複数銘柄をポートフォリオに組み入れ分散投資を心掛けながらフィリップモリスをそのポートフォリオの一部として配当再投資を実施していけば明るい未来が待っているかもしれない。