世界売上高トップのブランドMarlboroを有する長期において最大のリターンをもたらしたタバコ販売企業で高配当な配当王間近の配当貴族銘柄

アルトリアグループは米国のたばこ・ワイン製造持株会社でフィリップモリスUSAは米国でたばこと無煙たばこを製造、主要ブランドは「マルボロ」や「バージニアスリム」など。

また機械製葉巻やパイプたばこ、「スコール」などのブランド名で無煙たばこの製造に従事。セント・ミシェル・ワイン・エステイトはワインを製造・販売する。

アメリカのたばこ業界首位であるアルトリアは世界売上高トップのMarlboroやLark、葉巻のBlack&Mildを持つ業界知名度No.1のトップブランドを複数有する。

ワインも展開しているが全体の3%程度である。

2007年にクラフトフーズの食品部門をスピンオフ、ABインベブによるSABミラ買収完了し持分を買い増し実施した。

アルトリアの同業他社は【PM】フィリップモリス【BTI】ブリティッシュアメリカンなど。

ジェレミー・シーゲル著「株式投資の未来」によると1957年から2003年の間S&P500は10.85%の年率リターンに対しアルトリア(旧フィリップモリス)は19.75%の年率リターンを叩き出している。

健康問題の訴訟やFDAなどの行政に振り回される状況もあるが着実に利益を生み続け最大の株主リターンを齎す企業である。

採用インデックス

- S&P100

- S&P500

- ラッセル1000

【MO】Altria Group Inc株価指標

2017年8月26日時点

PER:8.67倍

配当利回り:4.12%

増配年数:48年

最新情報→「YAHOO!FINANCE」

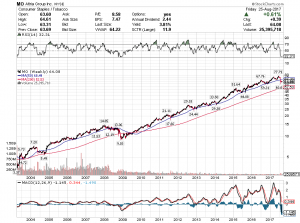

【MO】アルトリアの2016年株価チャート

2016年のアルトリア株価は58.21ドルから67.62ドルとなっており+9.41ドル(+16.16%)のリターンであった。

【MO】アルトリアの企業業績(10年)

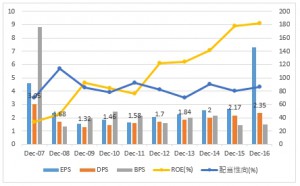

【MO】アルトリアのEPS・配当

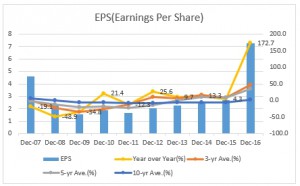

2007年や2008年からEPS減少しているのは、クラフトフーズやフィリップモリスのスピンオフの影響であるため業績が悪化したわけではない。

また、2016年のEPS上昇はビール大手の25%株式を保有していたSABミラーをアンハイザーブッシュインベブ【BUD】が買収したことによる特別計上の影響であり基本的にEPSは安定した右肩上がりとなっている。

2007年から過去10年平均のEPS+2.5%の上昇率であった。

2016年のEPSは7.26ドルで前年比+172.7%の上昇率であった。

今後のアルトリアEPSは2017年に3.30ドル、2018年に3.58ドルをアナリストは予想している。

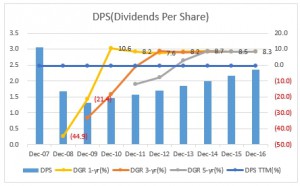

2007年から過去10年平均の配当は-0.7%の下落率であった。

2016年の配当は2.4ドルで前年比+8.3%の上昇であった。

2017年10月に8.2%の増配でアルトリアは48年連続増配となったことで、25年以上の連続増配銘柄である配当貴族からあと2年で配当王の称号をもらえるまでに近づいた。

2007年から2008年に配当が落ちているが前述スピンオフの影響であり実質増配は継続している。

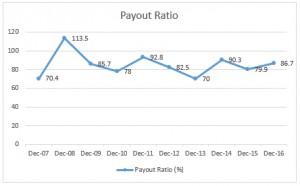

2016年は前年の79.9%から86.7%へ上昇となった。

アルトリアは安定した業績を残しているため株主還元に積極的である配当性向が高くても充分採算がとれる算段である。

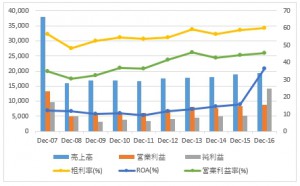

【MO】アルトリアの営業成績

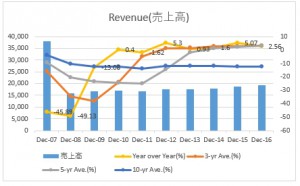

2007年から過去10年平均の売上高は-12.11%の下落であった。

2016年の売上高は前年比+2.56%の上昇であった。

2007年のスピンオフを除けば安定売上が読み取れることでしょう。

2007年から過去10年平均の営業利益は-6.64%の下落であった。

2016年の純利益は前年比+4.8%の上昇であった。

スピンオフ後はしっかりとした営業利益を保っている。

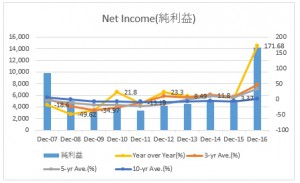

2007年から過去10年平均の純利益は+1.71%の上昇であった。

2016年の純利益は前年比+171.68%の上昇であった。

2016年のグロスマージンは前年の58.9%から59.9%へ上昇した。

過去10年平均見ると50%超のグロスマージンを常に確保している。

2007年から過去10年平均の営業利益率は39.1%となっている。

2016年の営業利益率は前年44.3%から45.3%へ上昇している。

アルトリアの営業利益率は圧倒的であり安定している。

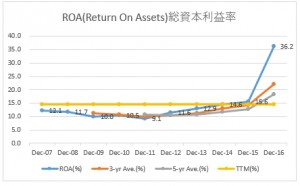

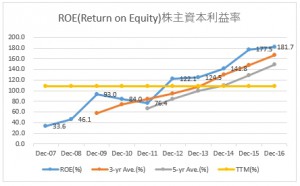

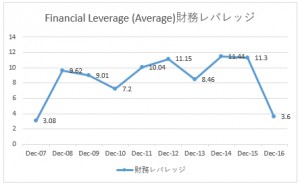

【MO】アルトリアのROAとROE

- ROA(Return On Assets):総資本利益率

- ROE(Return on Equity):株主資本利益率

- Financial Leverage:財務レバレッジ

2007年から過去10年平均のROAは14.4%となっている。

2016年のROAは前年15.6%から36.2%へ上昇している。

アルトリアのROAはSABミラーの売却で特別計上した急上昇を除けば概ね安定した総資本利益率を得ている。

2007年から過去10年平均のROEは108.1%となっている。

2016年のROEは前年177.5%から181.7%へ上昇している。

財務レバレッジを大きく下げてもこのROEである。素晴らしいの一言。

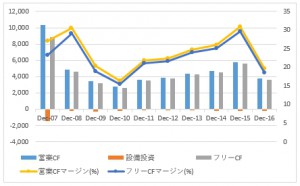

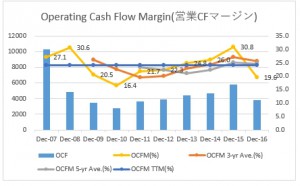

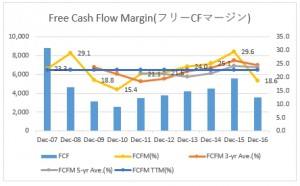

【MO】アルトリアのキャッシュフロー

- OCF:Operating Cash Flow(営業CF)

- OCFM:Operating Cash Flow Margin(営業CFマージン)

- FCF:Free Cash Flow(フリーCF)

- FCFM:Free Cash Flow Margin(フリーCFマージン)

- Cap Spending:設備投資

2007年から過去10年平均の営業キャッシュフローマージンは24.0%となっている。

2016年の営業キャッシュフローマージンは前年30.8%から19.6%へ下落している。

2007年から過去10年平均のフリーキャッシュフローマージンは22.7%となっている。

2016年のフリーキャッシュフローマージンは前年29.6%から18.6%へ下落している。

スピンオフや持株会社の売却などで数値変動はあるが本業のたばこ産業により、少ない設備投資でしっかりとしたキャッシュを生み出している。

食品事業を売却したことで2008年からはとてつもなく低い設備投資費用である。これはローテクで昔から同じものを作り続けることで技術的革新の必要性がないからである。

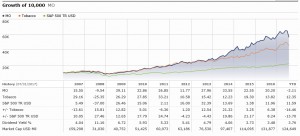

【MO】アルトリアの株価チャート(過去15年)、株価パフォーマンス(過去10年)

長期チャートで見ると素晴らしく見えるが、過去には訴訟問題でアルトリア(旧フィリップモリス)をはじめとしてすべての米国タバコ企業は破綻の危機にあったことを理解しておく必要がある。

つい先日もFDAによる将来的にニコチン含有量を低減する検討開始との報道で株価急落したが、今回含めたリスクがあることを承知の上で株式購入する必要がある。

過去の訴訟問題で株価下落が著しかったが、売上げは順調で配当を出し続けたことで大きなリターンを得られたことをシーゲルは伝えたわけだだが。

ジェレミー・シーゲル著「株式投資の未来」によると1957年から2003年の間S&P500は10.85%の年率リターンに対しアルトリアは19.75%の年率リターンを叩き出している。

1957年から2003年までのアルトリアは年率リターン19.75%,EPS成長率14.75%,平均PER13.13倍,配当利回り4.07%であった。

いざその危機が迫ったとき、リスクを許容しつつ冷静に買い増し及び配当再投資ができるかが将来のリターンにつながると思っている。

また、最悪のことを想定して分散投資しているはずだと繰り返し自分に暗示をかけ続けることにしている。

ネガティブサプライズで一喜一憂しているようでは個別株に手を出すべきではなくS&P500に連動したETFがおすすめです。(悩む必要がない)