トランプラリーで年末に株価も持ち直し、2016年はプラス収支で1年を終える

保有株のパフォーマンスは7.80%の収支となりました。また、売買手数料や税金を差し引いた2016年のパフォーマンスは9.02%となり日本株さえやったことがない米国株太郎の株式投資初年度は最低限の結果は残すことになりそうです。

ただ、S&P500の配当込パフォーマンスは11.90%であり、大きくアンダーパフォームしました。

これらの要因は投資初年度だったこともあり、常に購入手数料が必要だったことがあげられます。

投資方針が固まっていない状況だったため、少額で買い増しを実施したことで500ドルの株式購入に対し5.4ドル(マネックス証券)程度の購入手数料が必要で1%のパフォーマンス低下も要因かと。

1回の購入金額を上げることで購入手数料比率を下げる(例えば1回の買い増しを1000ドルとすることで0.5%の手数料比率にすること)ことは可能ですが、現状の資金力では大きく株価が下げた場合に買い増しする現金が不足する懸念もあるため、当面は身の丈を考慮し現状維持の定期購入を考えています。

2016年12月:

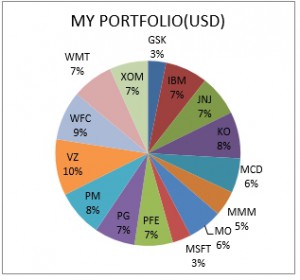

【KO】コカコーラ:25株購入

【JNJ】ジョンソンエンドジョンソン:5株購入

【PM】フィリップモリス:5株購入

【XOM】エクソンモービル:6株購入

【PG】プロクター&ギャンブル:6株購入

【WMT】ウォルマート:8株購入

コカコーラは荒れた相場が安定しても株価戻らない状況だったため少し多めに買い増し実施。2016年は低空飛行でした。おかげで夏以降の購入でしたがポートフォリオ比率を引き上げることができた。

ジョンソンエンドジョンソンもヘルスケア部門が米国大統領選挙後も軟調だったため買い増し実施。

フィリップモリスは残り少ないNISA口座を使い切って買い増しを行った。今後もドル高の影響があると思われ売られる展開の時に仕込んでいきたい。

エクソンモービルはポートフォリオ比率が低いことによる定期購入。

プロクター&ギャンブルもポートフォリオ比率が低いことによる定期購入

ウォルマートも年末最後の定期購入となった。

これら6銘柄の買い増しによって累積購入金額は37,000ドルを超えた。

2017年も同程度の米国株を買い増し実施したいと考えている。

米国株太郎のアメリカ株ポートフォリオ

結果的にはもう少し積極的に購入してもよいと思ったが初年度である程度のポートフォリオが出来上がってきたので、次に何を買うかが明確になってきた。

少額で購入する意味は初めての株式投資で株価が上昇したり下落したときに自分のメンタルが揺らぎないものかも試すためです。いきなり大金をつぎ込んで株価下落に耐えられるか確信がないからという意味でもあります。(10万円の含み損と100万円の含み損では精神的に与える影響は違いますから)

ただ1年間やってきて免疫は多少ついたと思っています。

ダウ30が2万ドルに届こうかという勢いでしたが、2017年も淡々と優良連続配当株に投資していきます。

米国株のトータルリターン

売買手数料や税金,配当,証券口座内現金を含めたアメリカ株のトータルリターンです。

配当再投資するだけではあまりにも投資元本が少なすぎる。

節約などで、常にニューマネーを投入できる環境を作っていくことも大切だと感じた1年でもあった。

ただ、焦りは禁物なので定期購入と株価調整時にちょっと多めに買い増す方針は今後も続けていきたい。